上市公司治理结构对盈余管理的影响分析

来源:岁月联盟

时间:2014-06-01

关键词:公司治理 盈余管理 委托代理

盈余管理是指企业管理层在不违背现有法律法规、不违背会计准则和会计制度的前提下,通过对会计政策的选择等职业判断或“构造”规划交易事项等经营手段向企业外部一切会计信息使用者传递非真实的会计信息,以实现企业经营者自身利益最大化,以及影响其他以会计数字为依据的有关契约的履行结果的行为。

公司治理结构是指公司股东通过构建对经理人的激励和监督机制,着重解决二者之间委托代理问题而形成的,以比较完善的市场运作机制和内部控制机制为基础的一整套制度安排。公司治理结构的核心在于股东与经理人的关系,即在所有权和经营权相分离的情况下,股东如何有效激励和监督经理人。有效的公司治理结构应当解决两个问题:一是要给经理人以充分的自由去管理好企业,股东不能对其做过多的干预;二是保证经理人从股东的利益出发,运用这些自由去管理企业,即经理人能够得到有效的激励和监督。前者给经理人创造了盈余管理的条件;后者在压缩经理人盈余管理空间的同时,从某种程度上说也激发了经理人盈余管理的动机。在发达市场经济条件下,对后一个问题的解决是通过内、外两部分治理结构来完成的。

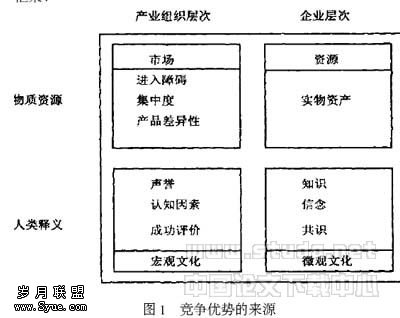

一、外部治理结构对盈余管理的影响

1.资本市场。会计盈余信息在资本市场上发挥着举足轻重的作用,它直接影响到企业市场价值的高低:

首先,股东与经理人之间的信息不对称造成机会主义不可避免,于是产生了监督经理人行为的必要性。但考虑到任何监督都不可能十全十美,以及监督行为本身高昂的成本,另一种变通的做法是通过迫使经理人承担其行为后果来同化二者的利益函数,即赋予经理人一定比例的剩余索取权(股权)。这样,企业价值与经理人利益紧密联系起来,出于自利的考虑,经理人必然会有动力去操纵盈余数字朝着有利于自身的方向发展。

其次,资本市场对经理人的约束主要来自代理权竞争机制。如果企业经营状况不佳,股票市场价格低靡,股东为维护自身权益就会对经理人施压或干脆更换经理层。这种潜在的威胁客观上促使了经理人会通过盈余管理来平滑收益从而稳定股票市价。其实,盈余信息在债务性资本市场中也扮演着一个重要的角色。这是因为,在债务契约的签定过程中,债权人大多会对诸如流动比率、速动比率、股利发放率等指标做出一系列限制性规定。为获得贷款,经理人往往不得不对这些指标进行一定程度的粉饰。获得贷款后,为避免违约,经理人也会在必要时通过盈余管理将这些指标控制在限制性范围之内。

2.经理人市场。经理人市场与代理人竞争会计盈余信息是经理人能力及其价值评估的一个重要因素,通过竞争机制,能力强的经理人会得到大量的工作机会,而且往往是被高薪聘用,而那些能力不强的经理人则往往会被替换,从而面临失业的威胁。这样,经理人的利益在某种程度上就和股东利益联系了起来,为提高自身收益,经理人必须努力去提高股东收益。因此,他一方面会努力工作以增加企业实际盈余;另一方面,在实际盈余既定的情况下,他又会采取恰当的手段来影响实际盈余在不同会计期间的反映和分布,以达到平稳股价、减少所得税支出等目的。

二、内部治理结构对盈余管理的影响

内部治理结构是指股东通过事前监督而实施的对经理人员的直接约束,主要包括股东会、董事会、经理层和监事会。

这四方之间的关系为:股东会作为所有者掌握着最终的控制权,董事会作为公司的法人代表全权负责公司经营,经理层受聘于董事会作为公司的意志代理人统管企业日常经营业务;股东会与董事会之间为信任托管关系,董事会与公司经理层之间为委托代理关系;最后,董事会与经理层的行为都要受监事会监督。董事会是公司的最高决策机构,其主要责任在于负责选聘经理人,授权其在许可的范围内对公司的经营管理,并负责评价经理人的受托管理责任。但二者之间的信息不对称却使得这种评价很难精确,这在客观上就产生了对监事会的需要,由其负责监督经理人行为并负责审计公司财务事项。考虑到经理人在会计信息生成过程中的自然控制权,为美化自己的受托责任完成情况,他必然有动力通过选择适当的会计政策使盈余数字变得有利于自己。这时,盈余管理完全是作为经理人的一种机会主义行为而出现的。

上一篇:税收筹划在企业管理中作用的论述

下一篇:公司治理和企业会计信息质量的关系