当前流动性膨胀与人民币升值压力的根本解决途径

来源:岁月联盟

时间:2010-06-25

[关键词] 流动性膨胀; 人民币国际化; 金融风险试验区

宏观目前面临两个难题,一是国内流动性膨胀,CPI走高;二是国际上人民币汇率的升值压力越来越大。目前我国宏观政策目标主要是调节国内CPI,防止经济过热,对人民币升值压力则缺乏有效措施。实际上,境内流动性膨胀和境外人民币升值压力持续加大是同一原因造成的,在政策调整上也不宜分开采取措施,一定可以用同一个办法同时缓解。

一、当前输入型膨胀不同于之前的财政性膨胀

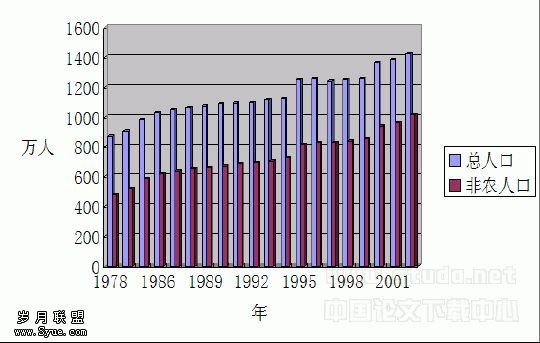

从股市、房地产市场轮番上涨,到收藏业也空前火爆,直到CPI开始连续上涨的过程中,人们已经意识到不能再否认流动性不断膨胀的事实了。本次流动性膨胀的基本原因是外汇占款造成的,与我国1987—1989年、1993—1995年两个时期财政性流动性膨胀完全不同。

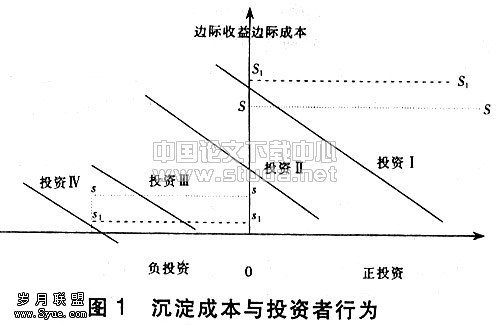

首先,以前的财政性流动性膨胀是由于固定资产投资规模过大、政府主导的投资行为过热所致,这种流动性膨胀往往是伴随着央行通过再贷款进行货币投放和商业银行创造的货币存量上升带来的,中央银行的货币紧缩政策往往很有效,只要控制好财政和信贷规模就一定能够使得经济过热减缓甚至进入紧缩,遏制流动性。但是外汇占款导致的流动性膨胀则不同,因为其根源不是在国内而是在国际。计划调控信贷的政策在短期内会产生紧缩作用,但持续使用效用递减。

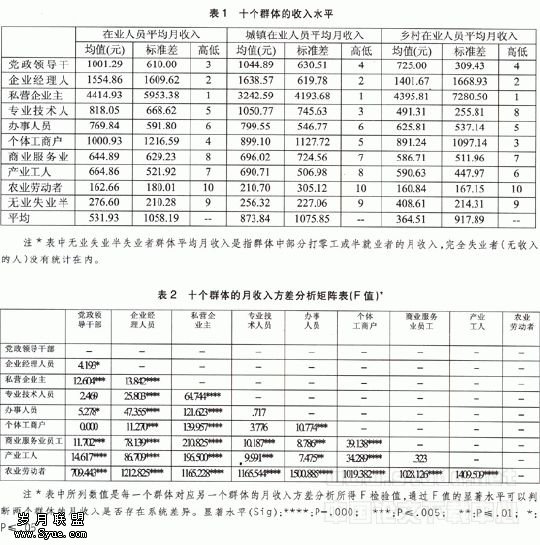

其次,财政性流动性膨胀造成的收入增加对于各阶层居民是大致相同的,因财政性开支大幅度增长而增加的收入各个阶层都会得到。例如出租车司机和建筑工人,他们拿到增加的收入会直接增加消费,从而导致各种消费品价格上涨。因此,财政性收入与CPI之间的关系相当直接。而本次流动性膨胀是外汇占款造成的,多数是出口导致的外汇收入增加。外汇是出口先拿到,他们将外汇兑换成人民币后不是直接用于消费,而首先是用于投资,特别是短期闲置资金会大部分放在股市和房地产市场上,于是就会形成股市、债市、房地产市场轮番上涨,最后才轮到CPI上涨的情况,当CPI开始连续走高的时候,流动性膨胀已经持续相当长的时间了。在这种情况下,如果货币政策目标只盯住CPI,就会变得反应过于迟钝。因此货币政策目标不应仅仅根据货币造成的某一种结果来定位,而是需要将货币本身作为控制目标,它不同时期不同情况下的不同影响,这样才能作出及时的反应。

二、当前的调控措施未能从根本上解决流动性膨胀

在我国,房地产、股市、直到CPI上涨,基本上是流动性膨胀的结果。单独调整价格的方式,比如对房地产价格和股票市场价格施加影响,并不能根本解决流动性膨胀问题,只是将这些资金挤来挤去。挤压流动性和减少流动性的措施之间是不能划等号的。

在减少流动性的一系列政策中,最主要的措施是央行用对冲流动性的办法来减少流动性。这个政策的效果是在短期内有效的,但这是一种被动缓解流动性膨胀的措施,不能从根本上解决我国流动性膨胀问题。一方面,央行对冲流动性的措施不过是用流动性较弱的票据或债券暂时替代了货币,流动性暂时得到削减,为了持续对冲流动性就必须不断扩大对冲规模。这将使得“对冲”资产规模膨胀,导致银行间市场滞留的资金不断膨胀,长期持续“对冲”措施,反而会增加广义的流动性;另一方面,由于对冲流动性的政策是一种被动的减少国内流动性的政策,因此对人民币升值压力根本不起作用。用来缓解人民币升值压力的政策,不过是“推和挡”的政策,不能从根本上缓解人民币升值压力。下去,人民币境内贬值压力和境外升值压力持续加大的情况不会改变,内外不协调的情况会越来越严重。在维持现有措施的情况下,必须考虑长期性根本性的途径。

此外对于包括房地产市场、股市、债市、大宗商品期货市场等在内的虚拟经济,也必须充分认识和利用其流动性储备池的功能,用它来吸收多余的流动性,并缓冲外部进入的资金对实体经济的冲击。而不是相反,通过调控资产价格从虚拟经济中挤压出流动性。当流动性与虚拟经济一同膨胀的时候,就不会构成对实体经济的冲击。美国1997年到2005年的时期内物价水平一直很低,而流动性却空前地膨胀,除去其美元有国际出口外,虚拟经济发达是一个重要原因。

三、改“堵”为“疏”的思路

许多经济学家都认为当前世界经济最大的问题是贸易失衡,而缓解的办法是人民币升值。于是美国和其他一些政府及学者给中国的选择余地仅仅是“一次到位”的升值还是“缓慢升值”。这不是真命题,寻求从根本上化解人民币升值压力的途径才是“人民币升值”压力背后的真命题。

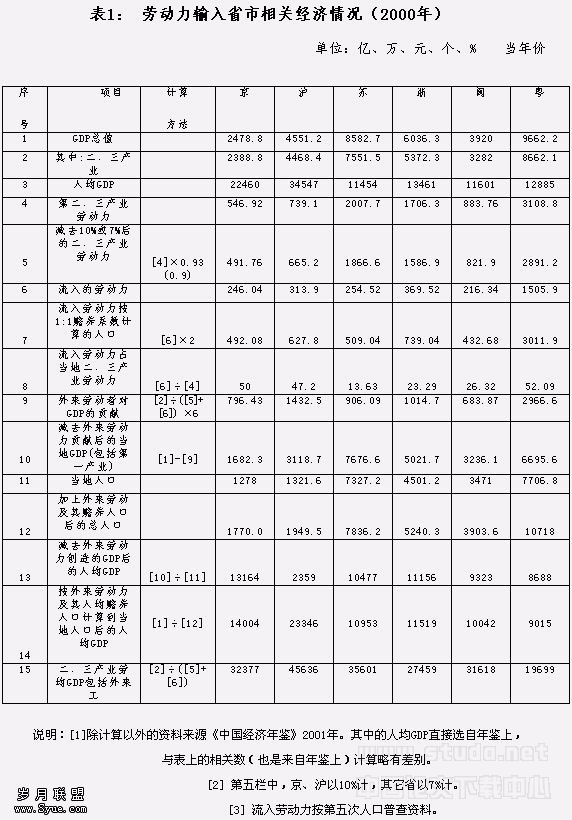

国内流动性膨胀的根源是外汇占款所致,我国累计外汇储备已经超过1.68万亿美元,这意味着累计发行了11多万亿人民币。如此之大的外汇储备,完全是我国经常项目和资本项目持续双顺差造成的。在处理外汇和流动性的问题上,应该实现改“堵”为“疏”的思路转变。“资本市场不开放就会堵住外部金融冲击”的想法过于天真,实际上躲不开外部资金的冲击,近几年庞大规模的热钱流入已经证明了这一点。“堵”政策的结果不是堵住外部冲击,而只是堵住了人民币泻出的渠道。不让美元和其他外汇进来,或者鼓励美元流出,以减少用外汇兑换人民币的政策不能根本改变人民币在国内因膨胀而贬值,在国际则因人民币供给几乎为零(没有放开)而持续升值的困境。唯一能够从根本上解决问题的出路是人民币的输出。必须打开人民币流往境外的出口,只有输出人民币和人民币资产才可以既减轻国内流动性膨胀的压力,只有增加国际金融市场的人民币供给,才能产生人民币汇率下降的压力。其实只要在国际市场上有足够大的人民币及其资产供给,人民币汇率升值压力就一定会降下来。

四、资本项目放开的推演

目前人们最担心的事情是一旦人民币自由兑换,资本项目完全放开,可能造成短期内大量外资涌入,引起人民币迅速升值,从而严重冲击我国。这里有三方面的问题需要分析,一是怎样放开,二是区分流入方式不同导致的不同后果,三是人民币汇率决定机制和当局的干预能力。最后需要考虑资本项目放开要具备什么基础条件,也就是必备的条件。

笔者认为首先是要有主动放开和局部放开的思路。这是一个十分关键的命题,主动放开在今天的意义是在鼓励人民币和人民币资产出境的积极政策下开放资本项目,这就是人民币和人民币资产走出去的思路。而被动放开的政策是不得不放时就放一些,它必然会等着人家找上门来。迄今为止,以前的市场化改革的所有措施都可以是被动地等着“不得不”的时候进行,其中的道理就是等待“水到渠成”,唯独本币国际化不可以等到形成,没有政府的推动和有力疏导是不行的。

在对风险的控制中,如果能够明确外资进入和退出的“进出口”,同时掌握足够控制人民币汇率的资源,规避风险就是有把握的。这就是局部放开的思路。保税区、开发区等一系列“特区”的设置,就是这种局部放开思路的体现。也可以设置“特区”作为全面放开的序曲和前奏。在国内设立金融风险控制试验区和“金融离岸中心”,同时在境外设立“人民币离岸中心”,以在可以控制的情况下,逐步开始人民币在境内、境外的自由兑换。

五、金融风险控制试验区

人民币自由兑换要有两个方面的准备:一方面是大量外资涌入,增大外国外汇储备,并在短期内增大人民币升值压力;另一方面是大量资金流出,人民币及人民币资产被抛售,导致人民币汇率大幅下跌。

所谓外资涌入,是指境外大量持有非人民币资产的非居民用外汇兑换人民币并购买人民币资产。其具体途径有两个,一是在境外就可以买到人民币和人民币资产,二是进入中国境内购买人民币资产。首先,人民币放开初期最主要的政策导向应将人民币资产合理大规模地引向境外,在境外化解国际游资对人民币资产的需求膨胀。其好处是人民币和人民币资产将逐步滞留在境外,既利于我国融资,也为境外投资者提供参与中国经济建设、分享中国经济高增长利益的机会。因此境外“人民币金融离岸中心”的建设和控制方式的确立是人民币放开前期最主要的风险防范的“防线”。

其次,做好外资大规模流往境内的准备。而设定境内“金融离岸中心”可以圈定境外个人和金融机构从事“人民币金融资产”交易的境内区域,监控外资的交易活动。

第三,在境内设置“金融风险控制试验区”,作为“金融离岸中心”的外围,圈定从事人民币及人民币资产国际业务的境内投资者和机构,以监控境内的人民币国际业务。

缓解人民币升值压力的根本途径就是在外汇市场上提供足够多的人民币及其资产。只要外汇市场上有足够的人民币供给,人民币升值压力就一定会降下来,其困难程度可能远远小于目前状况下对国内流动性膨胀的控制。

对于人民币贬值控制的力量是我们持有的巨额外汇。按1美元兑换7元人民币的汇率,1.68万亿美元的外汇储备可以支撑11万亿以上的境外人民币回流。这只是假定必须用美元、欧元等外汇支撑人民币汇率情况。其实,境外人民币有一大部分会成为对我国出口的需求,也会有一部分成为境外对人民币金融资产的需求,还有一小部分会成为对我国外汇储备的需求。因此1.68万亿美元外汇储备将足以支撑人民币成为继美元、欧元之后的第三大国际货币。

六、金融风险防范的三道防线

我们防范国际金融风险的第一道防线是人民币和人民币资产国际接口的进出量控制,这包括干预境外“人民币金融离岸中心”和国内设立的“金融离岸中心”。第二道防线是国内虚拟经济的规范化和虚拟资产国际化交易平台的建设与调控。其核心问题就是国内虚拟经济的国际化接口。虚拟经济是挡在外部冲击与本国实体经济(及人民生活)之间的缓冲器。它吸收外部资金的潜力是其流动性储备池功能的一个重要方面。调整好股市、债市、期货、房地产之间的关系,保持随时调整虚拟经济与实体经济关系的能力,可以有效防范外部冲击。第三道防线是对呆坏账的防范和及时处理,以避免可能的金融危机。金融危机中最大的损失表现在银行和金融机构的倒闭,以及由此引发的经济紧缩和衰退。在西方,呆坏账是通过金融危机,通过失业、经济紧缩和衰退的巨大代价才得以缓解,而中国则不是,中国剥离呆坏账,单独处理。在没有引起危机的情况下,消除了呆坏账,避免了危机。虽然存在“应该谁买单”的争论,但是整个政策对预防和缓解金融危机的有效性是有目共睹的,是我们保持最后化解金融危机的底线。

七、结论

通过主动放开和局部放开的思路实现人民币的自由兑换,鼓励人民币及人民币资产输出,将迅速缓解人民币升值压力不断加大的困境。人民币有了国际接口之后,境内流动性膨胀的问题才能得到根本缓解。流动性持续膨胀的根源消除了,短期抑制流动性的政策才可以对CPI起主要作用。这种思路的流动性控制,就不会和以前处理财政性通货膨胀一样主要以信贷紧缩、经济受到压抑为代价。因为我国目前正处在产业结构升级时期,汽车、装备制造业、造船、太阳能、新兴材料等正在迅速成长,高端制造业正在悄悄兴起,它们是自主产权大幅度增加的希望。信贷紧缩将会影响到这些产业的,延缓我国产业结构的升级。

如果我们不是从根本上消除流动性膨胀,而是从抑制国内信贷来解决问题,不但不会对人民币升值压力有任何帮助,还可能对新兴产业的初期形成抑制,延缓中国迈向经济强国的进程。

下一篇:我国本外币政策协调问题探讨