卖空机制作用的有限性及其负面影响

内容摘要:本文从同质替代品限制、噪音交易者风险与反馈机制、逼空风险以及国际游资的冲击四个方面对股票市场卖空机制在实际运作中发挥作用的有限性及其可能引发的负面影响进行了分析,以期对我国正在拟议中的股票卖空机制有所借鉴。

关键词:卖空 套利 定价偏差

所谓卖空,根据美国证券交易委员会SEC3B-3规则的规定,是指投资者出售自己并不拥有的证券行为,或者投资者用自己的账户以借来的证券完成交割的任何出售行为。它主要为专业套利者所采用,当判断某证券价格过高时,采取借该证券以卖出,同时将卖出证券得到的资金用于购买估价过低的证券的方式从中获利。当套利者追逐个人利润最大化而不断对定价偏高的资产进行“抛高吸低”的行动时,也同时引导着资产的相对定价向合理方向回归。

我国股票市场属于典型的单边市,只能做多,不能做空,且从记录来看,我国股票市场换手率很高,反映了投资者对股票价格评估的意见分歧一直较大。依据Miller提出的“意见分歧”假设,当基于相同信息的投资者对证券收益有不同看法时,卖空受限意味着较悲观的投资者只能采取“以脚投票”退出市场而不能通过卖空来增加当前股票的供应量。这使得最后拥有股票者皆为对该证券持乐观态度之人,均衡价格仅反映乐观投资者的收益预期,无法揭示悲观者的信息。这样,在卖空受限条件下,股市泡沫易持续上扬而得不到有效抑制,股市投机气氛愈加浓厚,资源配置功能被严重削弱。

鉴于此,我国股票卖空机制、股指期货等信用交易的推出已被正式纳入改革日程。但是,任何事物都不能只看其积极的一面,对其消极甚至有破坏性的一面我们更应该加强认识以期防范于未然。虽各类信用交易在套期保值、增强资本市场配置效率等方面的积极作用不可估量,然纵观该机制在主要发达国家或地区运作的状况可知,其实际功能的发挥是很有限度的,且其可能引发的负面影响更不容忽视。限于篇幅,本文只讨论股票市场的卖空。

卖空机制作用的有限性分析

(一) 同质替代品限制

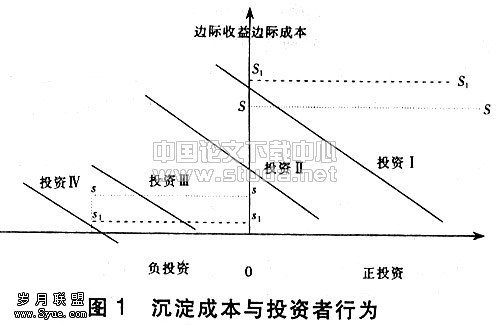

依据金融学中的“一价定理”(the law of one price),本质相同的证券应具有同一的价格,否则就存在套利机会。为回避风险,进行卖空操作的同时要能够找到其他与该证券本质相同的替代证券以对冲未来不确定性风险,故该行为的基础在于探寻同质证券相对定价的偏离。理论上,套利机制在可替代证券存在的前提下可使证券与其基本价值保持一致,这样,替代证券存在与否就成为问题的关键所在。某种证券的最佳替代品是在未来情况相同时带来相同现金收入流量的证券(或证券组合)。然而,股票未来现金流的不确定性以及每支股票异质风险的存在性使这一前提假设在现实中难以存在。几乎没有生产状况完全相同且一切决策同步的,当一个套利者依据相对价格的变化购进或卖出股票后,他要承担与该只股票相关的风险。如,当他卖空的股票出现了特大利好消息,或买进用以对冲风险的股票出现特大利空消息,都会使套利活动出现亏损,因为相对价格只是在统计意义上可能趋同,而此种趋同现象与确定性相悖。

大量的股票没有良好的替代组合,所以一旦由于某种原因出现“定价偏差”(misprice),套利者将无法进行无风险的对冲交易,这样,套利者通过卖空机制进行高抛低吸,从而平抑价格波动,将市场带到有效状态的作用就被大打折扣。

(二) 噪音交易者风险与反馈机制

噪声交易者是指对风险资产未来收益分布形成错误理念的投资人。将一般大众,特别是投资者假定为完全理性很难令人信服。明显的例子是许多投资者购买所依据的是“噪音”(noise)而非信息。把人会犯错误,会迷惘和带有偏见引入到竞争性的金融市场分析中的确更符合实际。心家的研究已经表明,人们并不只是偶然偏离理性,而是经常以同样的方式偏离,噪声交易具有相当的社会性。由于噪声交易者心态变化导致对正常状态更远偏离形成的风险,称之为噪音交易者风险(noise trader risk)。它使未来价格走势具有不可预知性,换言之,价格偏差在消失前继续错下去,即使存在两种基本价值完全相同的证券,价格高者可能继续走高,而低价者也会继续走低,尽管两种证券的价格会最终会走向一致,套利者在这种交易中也将不得不遭受暂时甚至是长期的损失。例如在美国,尽管卖空机制推行日久,股指期货等金融衍生品也广为套利者所接受,且早在1996年一些著名的学家,如坎贝尔和席勒就已对股市的非理性泡沫提出警告,然而主要代表“新经济”股票的纳斯达克指数仍从1998年10月-2000年3月上涨了256%,同一时间段里斯指数仅上涨了28%。这时的确是有人依然奉行“价值投资”观念,例如老虎基金的管理者罗伯逊根据公司盈利能力给股票确定合理价位,卖空定价偏高的“新经济”股份,大量购进“旧经济”实力股,对于没有盈利的科技股,罗伯逊抛空之依相对定价原理是理所当然,然而由于市场噪音交易者对网络股的疯狂追逐,先后卖空的两大热门股份朗讯(Lucent Tech)与Micron Tech给他带来了巨大的灾难。虽然2000年3月后纳斯达克指数经历了严重的下跌,网络股则经历了崩盘,对网络股的卖空行为如能挺住的话,终有再见彩虹之日,但在当时,又有谁能确切的预测网络股的飚升势头何时会发生逆转?对该卖空行为看不见未来的持续亏损,最明智的选择只能是平仓以止损。这涉及股票市场投机性泡沫产生的另一个很重要的问题:反馈机制即过去的价格增长产生了对其进一步增长的预期,造成对原始诱发因素的过激反应。虽然甚至是投资者本身也深信该泡沫一定会破灭,但又都寄希望于股票在自己手里依然看涨,此时股票的基本价值对股票走势分析作用甚微。从实践来看,卖空机制未能阻止美国股市20世纪90年代的非理性繁荣,且从收益来看,1995-1998年10类对冲基金中只有证券卖空型基金历年收益率平均数为-11.05%,而其他9类基金收益率均值为19.11%。噪音交易风险与股市反馈机制的互动使股票价格运动易严重偏离其基本价值,依相对定价原理进行的卖空操作常常蕴含巨大的风险,严重限制了卖空机制在实际运作中发挥作用的力度。

(一)逼空风险

做空者借到并卖出股票并不是一件容易的事,只有经纪人在自己或客户账户中有多头头寸时才能借给他,若客户要卖出证券或从在经纪人处开设的账户中提出该股票,做空者就不得不立即从市场中买回他已卖空的股票,以压平头寸。如果是市场流动性不好的股票,或者大量持有该种股票者试图挤出卖空者,它为购回证券所支付的代价就会非常昂贵。对“空头挤出”的忧虑本身就对卖空机制实际作用的发挥起了很大的限制作用,针对我国严重的庄家炒作现象,该风险更易引发负面影响。在现行的单边市场里,庄家们还只能通过“打压股市—低位吸筹—高价抛出”这种模式来获利,一旦推出做空机制,庄家则可通过对敲等手段把股价拉高并持有股票,诱套利者进行做空,待需平仓之际,手握巨额股份不放,逼其高价购回平仓,从中获取暴利。以往庄家尚需为手中巨额筹码的高位套现而费尽心思,现在则可趁人之危自报身价。庄家利用卖空机制可能会对股票市场进行比以往更加嚣张的炒作,对股市的健康极为不利。

(二) 国际游资的冲击

对冲基金在20世纪80年代中期以前严格按照传统的反向投资策略,对基金采取通过持有市值低估证券的多头和市值高估证券的空头来获利的中性市场战略以规避市场风险,最终达到套期保值的目的,其稳定市场的作用受人赞誉。而20世纪80年代后期以来,随着自由化的进展、金融工具和投资手段的增加和变化,对冲基金逐步偏离其传统的投资理念,“宏观”对冲基金应运而生,并逐渐成为对冲基金的主流和核心。宏观对冲基金主要根据宏观因素的分析部署投资,运用复杂的模型或是基本的与内外均衡相关的各个变量间的分析,找出一国宏观经济的不平衡点和漏洞,辨别出市场心理和找出能导致趋势变化的各种和经济手段,然后综合运用各种信用交易手段部署投资以期获取暴利。例如,香港在1997—1998年金融危机的前几年中,由于物产价格一路攀升而带来内需高涨,但同时其出口和业的国际竞争力却持续下滑,这些原因使港元贬值趋势日益明显。宏观对冲基金正是利用了香港经济发展本身的弱点,大肆利用对冲法则中的卖空手段与汇市、股市的联动性疯狂打压港元、港股现货与期货价格,既博港元汇率脱钩,更博在股市、期市获利,若不是港府以900亿美元的外汇储备和近2500亿港元的庞大财政盈余做基础力接市场卖盘,誓保三市稳定,香港当时的金融体系状况将不堪设想。

不过,现阶段仍应清醒的认识到,各种信用机制充其量不过是被国际游资所利用的工具而已,保持一国经济强劲且均衡的发展才是增强自己抵御外部不良冲击的根本途径。开放本国资本市场,将之纳入国际一体化的进程是经济发展无以逆转的趋势。