创业者:VC除了资金 很少提供需要的资源和帮助

VC终究不是一个砸钱的简单生意,而是一门考验眼光、能力和耐心的艺术。

文|CBN记者 董晓常

制图|李婷婷

调查及采访|赵蓉 刘泽宇欣 许悦 文姝琪 郑浩榕 朱小坤 顾燕萍

2011年5月16日,国内最成功的投资人之一王功权,在国内最具投资价值的互联网项目新浪微博上宣布和喜欢的人私奔。这使他超越了自己所在的VC圈子,成为了一个更为大众化的事件。如今,王功权的新浪微博有超过100万的粉丝,你很难想象那些本应该低调甚至略显神秘的风险投资合伙人会受到如此广泛的关注。即使在风险投资行业更为成熟的美国,VC依然是一个比较小众的圈子。

但对于王功权所在的鼎晖创投的投资人(LP)来说,这是个极为严重的失信行为。VC是一个依赖合伙人运转的公司形态,而王功权这样的重要合伙人往往是LP是否向鼎晖创投投资的重要参考因素。

抛开王功权为何私奔的绯闻视角,你想像得到在鼎晖创投内部当时会是一种何等的紧急状况。当然,除了安抚LP之外,还要有一个人为王功权收拾残局。这并不是接替位置那么简单,也许这位继任者的假期会全部泡汤,因为除了自己手头的公司之外,这位继任者还要服务好王功权手头的公司。

不过王功权的私奔看起来并没有给鼎晖创投带来太大问题。有时候生活就是这么不公平,同样是失信问题,王功权和其所在的鼎晖创投似乎并没有受到过多的指责,而阿里巴巴创始人马云因为单方面转移支付宝股权得到更多非议。

鼎晖创投和王功权能够顺利度过这次危机,很大程度上要感谢这个“好”时代:中国如今有如此之多的机会,甚至在那些传统行业中也能提供大量的投资机会,而且国内的资金又是如此之多。

据清科研究中心的统计数据,2011年前11个月创投市场募集资金数量、投资金额和投资数量都达到了历史高点。其中新募基金323只,新增资金为264.56亿美元,投资交易达到1401起,其中已披露金额的1366起投资总量达117.25亿美元。

身处这样一个美好时代很容易迷失自己。在凯旋创投创始执行合伙人周志雄看来,中国的VC市场还很年轻,而且行业环境变化较快,投资机构应该沉下心来建造自己的专业能力,这样才能保证在不同的市场环境下保持成功。

这也是《第一财经周刊》三年前开始做“最佳创业投资伙伴(Most Valuable Partner)”调查的原因。抛开热钱和那些轻而易得的回报,我们希望从VC增值服务的角度做一个评价。除了提供增值服务的能力(专业能力),我们还加入了品牌知名度和商业信誉的的调查参数。每年年底的时候,我们会向过去一年报道过的近50家快速成长的公司管理层发出邀请,让他们对VC过去一年的表现做出评价。

在《第一财经周刊》最新一期的“最佳创业投资伙伴(Most Valuable Partner)”调查中,IDG资本名列榜首,去年位列榜首的红杉中国排名第二,其他排名前十的VC依次为:软银中国创业投资有限公司、鼎晖创业投资、联想投资有限公司、赛富亚洲投资基金、经纬中国、深圳市创新投资集团有限公司、启明维创投资咨询(上海)有限公司、凯鹏华盈创业投资基金。

虽然2011年被投公司的IPO和退出非常惨淡,但VC的融资却非常成功。IDG资本去年新募集了两只总规模13亿美元的中国基金;联想投资去年募集了10亿美元的第五期基金;经纬中国完成了第二期3.5亿美元的新基金;启明创投完成了第三期4.5亿美元基金。

对于中小型的VC来说,它们正在经历一个艰难的淘汰过程,去年下半年开始它们募集资金开始变得艰难。在《第一财经周刊》的调查名单中,有将近三分之一的VC从未被调查对象提及,这还没有包括那些没有进入我们调查名单的VC。

这些VC已经处在一个极为危险的境地。据清科数据库统计显示,自2010年四季度以来,创投市场已经连续三个季度下滑,2011年三季度有89笔退出交易,环比下降17.6%。

实际上,中国目前如此庞大的数量的VC本身就是一种泡沫,随着大量VC的倒闭和退出,VC终究会回归小众的状态。在这样一个小众的圈子中,口碑是造就一家VC的最重要因素,而口碑的形成并不依赖于资金规模和上市数量,更重要的是VC能够多大程度给被投公司带来更多资金之外的帮助。

我们去年报道的绿盒子是那种典型的需要帮助的创业公司。公司创始人吴芳芳创业前的职业是设计师,在经历了传统销售渠道的打击之后,吴芳芳将自己公司销售渠道全部转移到了淘宝店铺上—除了设计本身,吴芳芳这家销售童装的电子商务公司几乎需要VC在每一个环节都提供有效的辅导。

幸运的是,她的投资方DCM提供了这些服务:过去一年中,DCM帮助绿盒子完成团队(中高管理层)的招募,在市场和财务方面都建立起了比较规范的架构,DCM也促成了绿盒子与其投资的其它电商公司(包括麦包包、当当等)的资源互换。

这与我们最新的调查结果相符:2011年,VC比较均衡地介入到了企业运营的各个环节,尤其是被投公司比较需要的管理(27%)、人事(21%)、市场(17%)和财务(17%)环节。人事实际上是VC最喜欢做的事情,在我们此次调查的各个环节中,找人几乎都是VC做的最多的一项。

与去年一样,战略环节是被投公司希望VC更多介入的,但VC的表现未能让大多数的公司满意。调查中,被投公司在2012年中最希望得到的帮助是战略环节,但2011年战略环节(10%)是VC介入最少的环节之一,仅略高于研发(8%)。

“投资方的介入应该有一个度,他们横向比较过多家企业,视角更宽,对产业链的上下游、整个行业大势的变化、人才流动、财务分析等方面可以给公司提出一些通用的专业建议。但每个公司的团队和文化都有其特殊性,我们倾向于他们在财务规范化、高级人才引入上提供帮助,具体业务和管理还是应该由公司来做。”CC视频创始人张远说。

在CC视频的董事会上,投资人经常是来“领任务”的,张远每次都会给投资方安排很多代办事项,让他们能够帮助到公司,比如介绍客户、推荐人才、帮助公司整理财务模型等等。

VC终究不是一个砸钱的简单生意,而是一门考验眼光、能力和耐心的艺术。在我们的调查中,也有被调查公司对VC敬而远之。“大多数要求的仍旧是高回报,高速度,5至10倍的收益率,也有期限。”一位被调查者抱怨说。作为一家互联网公司的创始人,他每年都要和几个VC谈融资,但除了资金之外,很少有VC提供自己需要的资源和帮助。

当然,要想提供给被投公司更好的增值服务,VC必须要有属于自己的方向,而不能只陶醉于这个可以赚快钱的好时代。如同VC对被投资公司的要求一样,如果要想在这场VC泡沫中生存下来,VC必须找到自己的核心竞争力。

受一系列丑闻影响,中国公司在美国资本市场的退出受到很大的影响,但中国依然是美国之外的全球最热门的风险投资目的地。据美国风险投资协会(NVCA)最新的调查数据显示,19%的投资人在2012年将中国和西欧列为最希望投资的地区,其次是加拿大(14%)、印度(12%)和拉丁美洲(10%)。当然,这远比不上去年火爆—去年的调查中有26%的投资人将中国列为最希望投资的地区。

你看,虽然中国依然是最热门的资金目的地,但并不是唯一的热门,而且差距并不大。聪明的VC最好在好日子结束之前让自己真正有用起来。

最佳创业投资伙伴(Most Valuable Partner)排名

IDG资本

成立时间 1993年

基金规模 38亿美元及35亿人民币

总投资项目 超过200个

总退出项目 超过60个

红杉资本中国基金

成立时间 2005年

基金规模 20亿美元及40亿人民币

总投资项目 超过100个

总退出项目 超过20个

软银中国创业投资有限公司

成立时间 2000年

基金规模 6亿美元

总投资项目 超过40个

总退出项目 超过3个

鼎晖创业投资

成立时间 2006年

基金规模 9亿美元及12.9亿人民币

总投资项目 超过30个

总退出项目 超过6个

联想投资有限公司

成立时间 2001年

基金规模 16亿美元及10亿人民币

总投资项目 超过110个

总退出项目 超过25个

赛富亚洲投资基金

成立时间 2001年

基金规模 40亿美元

总投资项目 超过80个

总退出项目 超过20个

经纬中国

成立时间 2008年

基金规模 6.3亿美元

总投资项目 超过30个

总退出项目 (未知)

深圳市创新投资集团有限公司

成立时间 1999年

基金规模 200亿人民币

总投资项目 超过390家

总退出项目 超过100家

凯鹏华盈创业投资基金

成立时间 2007年

基金规模 3.6亿美元及6亿人民币

总投资项目 超过30个

总退出项目 超过5个

启明维创投资咨询(上海)有限公司

成立时间 2006年

基金规模 9.7亿美元

总投资项目 超过50个

总退出项目 超过2个

VC这一年做了什么

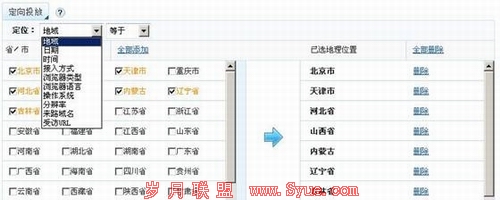

《第一财经周刊》此次的调查名单总共有50家在2011年表现优秀的VC,它们也是目前国内VC行业的代表性公司。通过调查它们过去一年如何介入以及具体介入哪些环节,我们可以知道VC在这方面的喜好。

管理方面

提供的帮助

分析 与战略一样,管理也是被投资公司认为比较有效,希望VC提供的增值服务。好的一面是,调查结果显示,过去一年VC对调查公司的管理介入比例很高;不太好的一面是,VC在管理上的介入大多是推荐人才和促进与董事会沟通。

VC是否帮公司进行商业模式或者战略方面调整?

分析 同上一年一样,战略是被投资公司认为VC能提供的最有效的帮助,也是被投资公司最希望VC提供的增值服务,但统计结果显示,VC真正提供的战略上的帮助并不多,甚至是除了研发之外介入最少的环节。战略本应是VC的优势,但很遗憾去年VC并没有发挥自己的优势。

人事方面

提供的帮助

分析 人事实际上是VC最喜欢做的事情。在我们此次调查的各个环节中,找人几乎都是VC做的最多的一项。能够帮助被投资公司找到合适的人才是好事,但是如果VC所提供的增值服务仅限于找人,那么猎头公司也许都可以转行做VC了。

市场营销方面

提供的帮助

分析 与上一年相比,VC在市场营销上的介入状态回归正常。2010年,广告和公共关系竟然成为VC在市场营销环节介入程度最高的一项。调查结果显示,2011年VC在市场营销环节上与被投公司恢复了合理距离,不再过度介入这种非核心的运营细节。

研发方面

提供的帮助

分析 统计结果显示,VC对研发方面的介入是最低的。不过,这一点上VC和被投资公司算是比较有默契:被投公司实际上对VC提供的研发帮助需求很少。当然,这也可能和目前国内的创业环境有关,依赖技术形成核心竞争力的创业公司并不多见。

财务方面

提供的帮助

分析 财务是VC提供服务的必选项,当然已经不仅限于派个财务总监这样的传统做法。调查结果显示,除了引荐关键的财务人员外,VC开始在更多的财务问题上提供服务,而被投资公司也认为比较有效。

过去一年,你认为VC对公司最有效的

帮助是什么?

分析 从调查结果来看,过去一年被调查公司对VC提供的各项服务满意度还比较高,尤其是与2010年相比。2010年的调查结果中,被投资公司对人事和市场营销的满意度都很低,而去年几个环节的满意度比较均衡。

除了资金,未来一年最需要

VC帮忙提供的帮助是什么?

分析 战略和管理依然是被投资公司最希望得到的增值服务。这两方面VC目前的介入效果似乎都还需要加强:战略方面VC做得太少,而管理方面则更加专业。