金融中介发展与投资关系的实证研究

来源:岁月联盟

时间:2010-06-26

关键词:金融发展;金融中介;投资;综列数据

本文运用以往同类研究中未曾采用的Panel Data分析方法,在模型构建、指标选择及相关分析方法上均有所创新,其目的在于探索中国地区间的金融发展是否影响投资,金融发展中的哪些因素对投资具有影响以及影响程度的大小。

一、模型、数据与分析方法

(一)模型分析

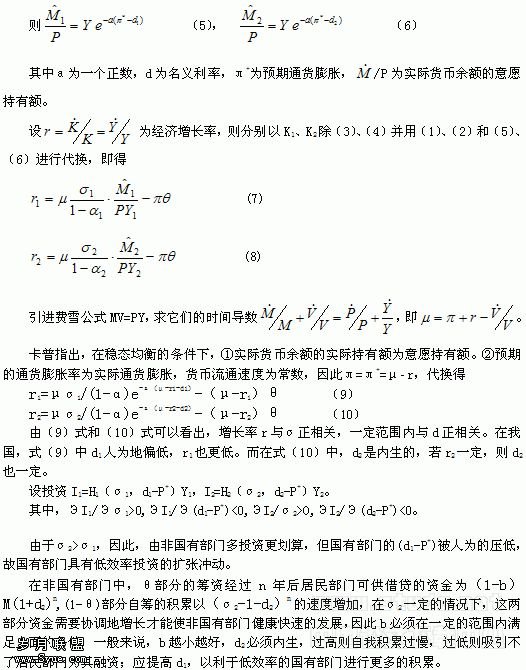

已有的研究用于考察一国或地区总投资及其相关经济因素的模型不少,其中不乏一些具有影响的杰作,如最早的加速器模型提出,宏观水平上的总投资主要取决于当期和滞后期总产出与滞后期股票价值(Evans,1967);现金流模型(cash flow model)提出一个的投资支出取决于内部的现金流的假设(Duesenberry,1958),在此基础上Tobin(1969)又提出了独创的q模型(q-model)。Jorgenson(1971)最早涉及金融发展与投资研究,提出的新古典投资模型(neoclassical investment model)基于的假设是,企业股票的最佳表现与其产出在资金成本中的占比成比例。Song(2001)研究中国改革时期总投资的影响因素时,提出构建投资模型的假设为,企业的投资决策取决于对市场需求的估计与用于生产的资本成本。由于研究的角度不同,这些模型不能较好反映金融发展作为外生因素对国内投资活动施加影响的这一假设前提。

Ndikumana(2000,2005)在进行跨国数据的实证中,在Anderson和Hsiao(1981,1982,1986)的综列数据模型研究的基础上,提出一国或地区的国内投资与其金融发展、金融结构、经济增长及对外开放水平相联系的经验假设,同时构建了由一组金融发展指标作解释变量加上其他相关控制变量(经济增长、进出口等)组成的投资方程。本文采用与Ndikumana(2005)的跨国研究相类似的投资方程进行研究:

lnIit=γo+γ1lnFinit+γ2git+γ3lnTradeit+uit(1)

其中,i=1,…,N;t=1,…,T;Iit为国内投资指标;Finit为金融发展指标;git为经济增长指标;Tradeit为对外开放指标;uit为误差项。

本文使用方程式(1),旨在该模型假设前提下考察中国国内投资与金融发展、经济增长之间的关系。本文使用中国分地区1995-2004年综列数据集对中国金融发展与投资关系进行研究,首先分别使用随机效用模型和固定效应模型对方程式(1)进行估计,然后对二者的估计结果进行Hausman检验以确定最终模型形式。

(二)指标选择

各项经济指标中,国内投资指标Iit选用各地区全社会固定资产投资与当年GDP的比值;经济增长指标git选用实际人均GDP增长率以消除地区人口规模的影响;对外开放指标选用各地区进出口总额与GDP的比值。

考虑到衡量金融发展的指标要能够较好地刻画金融体系结构及其所发挥的功能,针对我国的资金配置仍然以银行金融中介为主的现状,本文选用以下5个金融发展解释指标:

1?Fin1it为地区金融中介流动负债指标,等于地区金融机构存款年末余额与GDP的比值。这一指标的设置了跨国研究中描述金融中介规模大小和聚集储蓄功能的流动负债指标(Liquid Liabilities),即银行与非银行金融中介各项存款与GDP的比值。已有的分析结果(King和Levine,1993)反映出这一指标与人均实际GDP增长率具有强的相关关系。

2?Fin2it为对私贷款指标,等于地区金融机构对乡镇企业、三资企业、个体私营企业贷款和个人贷款年末余额总和与GDP的比值。这一指标的设置参考了跨国研究中的私营机构贷款(Private Credit)指标,即银行与非银行金融中介对私营机构的贷款与GDP的比值。指标中剔除了金融中介对政府及公共机构贷款,因此能反映金融中介的活跃程度及效率,而且实证支持这项指标对经济增长具有促进作用的结论(Beck,Levine和Loayza,2000)。在国内的实证研究中,由于缺乏完整的对私营机构贷款统计,有用国家银行贷款与GDP比值的(沈坤荣等,2004),也有用存款货币银行对非金融部门的负债与GDP比值(朱波等,2004)。作地区间比较也有用乡企贷款、三资贷款和个体私营贷款加总的(周好文等,2004),本文在此项数据中增加了短期和中长期居民个人贷款。

3?Fin3it为银行贷款指标,等于地区国有银行贷款年末余额与GDP的比值。已有的跨国研究中,银行信贷(Bank Credit)为银行金融中介(不包括非银行金融中介)对私营机构的贷款与GDP之比,以反映金融中介的结构及转化储蓄为投资的功能。

4?Fin4it为地区总贷款指标,等于地区金融机构贷款年末余额与GDP的比值。与跨国研究类似的指标为净国内信贷(Net Domestic Credit),以反映一国或地区的信贷供给水平(Ndikumana,2005)。

5?Fin5it为银行存贷款占金融机构存贷款比重。与跨国指标相关的是存款银行资产占金融资产的比重,以反映金融中介结构的相对比例。国内地区统计缺乏银行资产的长期数据,本文定义的此项指标用于反映银行与金融中介的结构状况。

(三)数据说明

考虑到我国金融机构实质性的市场化改革发生于20世纪90年代中期后的实际情况,本文以全国28个省、直辖市、自治区(未包括海南、西藏、重庆)为研究对象,建立样本区间为1995-2004年的综列数据集(Panel Data Set)。

数据来源为:GDP、人口总数、全社会固定资产投资、进出口数据来自各省、直辖市、自治区各年度统计年鉴和各年度《中国统计年鉴》;金融机构及银行存贷款数据来源《中国金融年鉴》(1986-2005年合订本光盘),对私人贷款数据来源各地区各年度统计年鉴(其中北京、上海、云南、河南、黑龙江数据来自该地区相关年度的金融年鉴)。

各地区人均实际GDP增长率分别按当地GDP、人口总数得到。进出口数据的美元价按《中国统计年鉴2005年》中1995-2004年美元对人民币汇率中间价将美元价换算为人民币。GDP及进出口数据最后均按相应地区的GDP平减指数修正为实际价。

(四)实证结果与分析

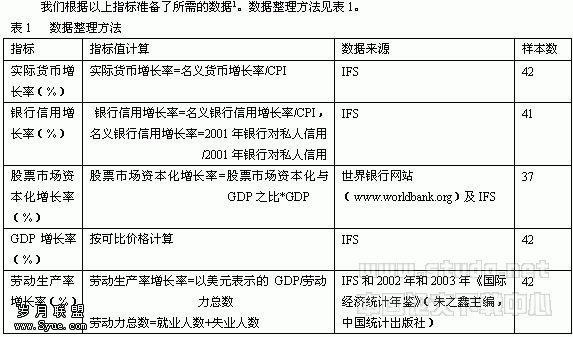

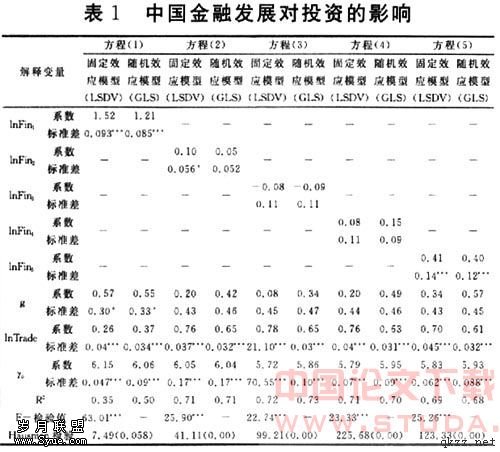

本文使用STATA9?2软件包,对方程(1)分别使用固定效应模型和随机效应模型进行估计,Hausman检验的结果证实,固定效应模型优于随机效应模型。计算结果见表1。

由于指标Finit在实证模型(1)中以对数形式出现,因此系数γ1可以视为投资对金融发展指标的弹性。从表1的结果显示,我国从1995-2004年的10年中,全社会固定资产投资对于Fin1it,即金融中介的流动负债指标的敏感性最高,其次为银行业规模在金融机构的占比指标Fin5it,其三为金融中介对私人贷款指标Fin2it(弹性系数分别为1.5181,0.4132,0.1027),而投资对银行贷款指标Fin3it、地区总贷款指标Fin4it的敏感性均较低且不稳定。另一方面,除指标Fin1it、Fin2it、Fin5it外,对指标Fin3it、Fin4it的回归系数的检验结果均不显著。除指标Fin5it外,本文的实证结果与Ndikumana(2005)采用实证模型(1)所作的跨国实证分析的结论十分接近。至于指标Fin5it出现的例外是否与我国银行业比重在金融系统中的垄断性有关,有待于进一步的深入研究。仅就实证模型以及指标本身的含义来说,对于这一结果的解释是Fin3it和Fin4it不能成为测度投资资金供应的最适合指标。按照方程(1)作跨国综列数据实证研究的解释(Ndikumana,2005),Fin3it和Fin4it不能区分出对私人机构贷款与对公共机构的贷款。特别在发展家,公共机构分割了国内总贷款相当大的份额,且其中的很大部分用于了政府消费而不是公共投资。因此要测度金融发展对投资的影响,理想的办法是从总体指标中区分出投资类贷款和消费类贷款,以及对私人结构贷款和公共机构贷款。

注:上标***、**、*分别表示1%、5%、10%的显著性水平。

式(1)的实证结果还证实了5个投资方程中,进出口lnTrade均为显著,对投资的解释作用最强,这一结果与实际的经验判断吻合,即对外开放与投资是密切相关的。但人均实际GDP增长率对投资的解释作用均较弱,对GDP关联较弱的原因是否与投资的时滞效应有关有待于进一步考察。

三、结论

1?用作跨国研究的方程式(1)可以对中国各地区金融中介发展与投资关系进行研究,Hausman检验的结果表明固定效应模型是最适合的模型形式。

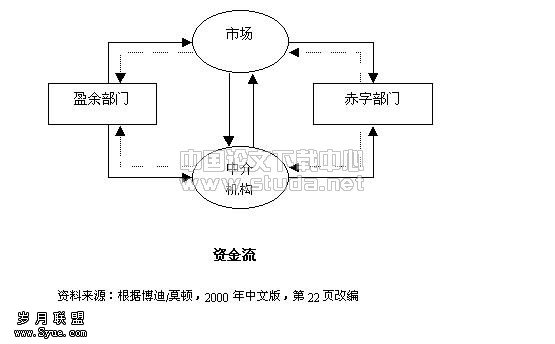

2?以银行为代表的金融中介可以从多个方面促进国内投资,其中之一是积聚储蓄,以动员公众资金转化为投资。从转轨时期的中国看,投资总量一直保持快速增长。1978-2004年期间,全社会固定资产投资占GDP比率呈现上升趋势,从18.5%升高到51.49%。从本文的实证结果中,流动负债指标的显著性可以证实这一结论,说明样本期间中国的国内投资与金融中介发展紧密相关。

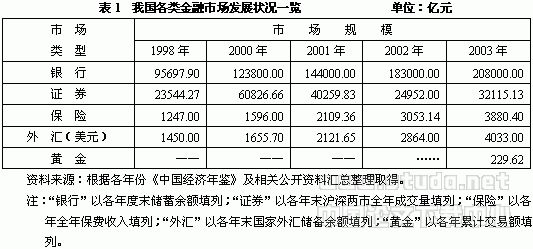

3?金融发展中的银行贷款和地区总贷款指标以及进出口指标对投资的关联程度反映出,样本期间金融中介转化储蓄为投资的效率均较弱,而与进出口关联度显著。这说明我国投资增长显然与对外开放密切相关。尽管金融发展过程中各项贷款从1995年的50394.2亿元增加到2004年的178197.78亿元,但金融机构贷款供给的增长还没有成为投资增长的主要来源,说明我国的金融中介效率不高,金融体制改革对于提高储蓄转化为投资的效率还任重道远。

4?我国金融中介的对私营机构贷款在解释变量中的三项贷款中与投资相对较显著,可以反映出样本期间金融中介对私营机构的信贷支持作用加强。因此要不断改革金融中介的信贷资源配置模式,加大金融机构对非国营机构特别对中小的信贷支持,避免银行资金在国有企业以及国有控股企业过度集中的现状,有效提高投资的效率。

5?从银行业规模占比指标投资的关联度反映出,我国银行业在金融业中占有垄断性地位,银行为主的金融中介仍然是企业外源融资的主要来源,对投资的影响显著。

下一篇:住宅融资体系的国际经验及启示

![金融资本全球化是否历史发展的必然[下]](/d/file/20100626/b3c2c2820f9fdcfe57ba7658c0bbc299.jpg)