货币政策对资产价格波动的相机选择分析

来源:岁月联盟

时间:2010-06-26

关键词:资产价格波动;货币政策;相机抉择

一、资产价格过度波动对传统货币政策提出新的挑战

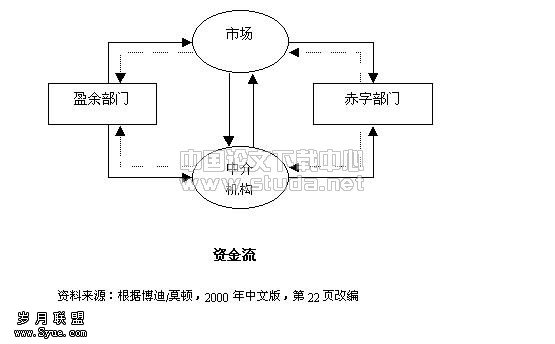

传统货币政策的传导机制,是基于商业银行为主导的金融体系,银行信贷成本和资金供求是货币政策传导的主要机制。由于证券市场的快速发展,它已成为影响货币政策执行效果的一个重要变量,资产价格渠道在货币政策传导机制中的作用越来越大,从而使货币政策的传导机制更趋复杂。这种复杂性主要体现在以下几个方面:一是金融结构的变化,使资本市场成为货币政策的重要传导渠道;二是资本市场发展已经使货币政策的作用基础发生了重大变化;三是资本市场发展导致货币政策的传导链条更加复杂;四是资本市场发展拓宽了货币政策的作用范围,导致货币政策的影响对象多样化和实施过程复杂化,现行的货币政策中间目标的效力减退,并因此削弱了货币政策的有效性。可见,金融市场深化与资本市场发展对货币政策的挑战,是金融体制转轨过程中货币政策无法回避的现实问题。资本市场发展导致货币流通速度和货币供应量具有非稳定性,央行很难及时建立稳定的货币供给模型,货币供应量目标因资本市场深化而失去有效性,并已经对货币政策提出了严峻挑战。

二、资产价格波动对货币政策冲击的理论分析

1.资产价格波动对货币需求影响

根据费雪方程式,货币数量公式表达为:

MV=PQ

式中,M表示货币供应量,V表示货币流通速度,Q表示一国当年全部最终产品的数量,P表示总价格水平。在这个经济系统中,仅存在商品市场和货币市场两极,因此费雪方程式是一个两市场货币数量公式。[1]

在资本市场存在的条件下,货币运行的空间不仅存在于实体经济体系,相当数量的货币也同时存在于资本市场体系中,因此,货币数量公式可以表达为:

MV=PQ+P*Q*?

式中,P*为金融产品价格,一般可用证券价格进行代替。Q*金融产品数量,可用证券交易量代替。P*Q*表示证券市场所需的货币流通量。PQ就是商品市场(实体经济)所需的货币流通量,MV表示货币流通总量。上式表达的是三市场的货币数量公式。从式中看出,货币流通总量不仅取决于实际经济的运行状况,而且要受到证券市场的影响。

2.资产价格波动对货币乘数和货币流通速度的冲击

根据乔顿货币乘数模型,货币乘数由以下四个因素决定:

m=(1+k)/[r(1+t+g)+k]

其中k表示现金漏损率,r表示法定存款准备金率,t表示定期存款与活期存款的比率,g表示政府存款比率。随着经济货币化程度的提高,巨大的股票存量和股票价格的过度波动更加增强了货币乘数的内生性。

同时,资产价格波动还会导致货币的流动性的改变。如果证券资产价格上升,居民和厂商更倾向于将货币资产向证券资产转换,其流动性偏好上升,愿意持有更多的现金和活期存款,导致M0、M1增长过快,货币的流动性增强,即M1/ M2比率持续上升。相反,股票价格的下跌则会导致货币的流动性下降。

3.资产价格波动对货币政策中介目标的冲击

长期以来,许多国家货币当局采纳以弗里德曼为代表的货币主义学派的货币数量论作为制定货币政策的主要依据,即货币供应量与名义收入成有规则的正比关系。[2]世界各国的货币政策也一直将货币供应量作为中介目标。

根据货币银行学理论,货币政策中介目标一般具有三个性质:可测性、可控性和相关性。把货币总量作为货币政策的中介目标在存在严重通货膨胀的70年代被主要西方国家广泛采用和实施,其理论基础是货币需求函数和货币流通速度的相对稳定性,以及货币供应量和价格水平之间的高度正相关性。正是这些特性,使得货币总量成为中央银行的货币政策中介目标。

但是,随着金融市场深化与金融工具创新,货币数量不再简单与物价和收入成规则的比例关系,而是与经济体系中所有需要货币媒介的交易(包括金融市场交易)有重要相关性。从货币需求看,证券市场发展和衍生金融市场对货币需求量越来越大,货币替代的趋势和程度加强。资产价格的剧烈波动,致使与居民的货币需求动态发生变化,削弱了货币供应的可控性、可测性及其与国民经济的内在联系,货币和其他金融资产界限日益模糊,致使货币需求和其它宏观金融指标之间的相关程度趋弱,货币供应量与实际经济变量失去了稳定的联系,使得中央银行对控制货币总量并对经济作出迅速反映的能力越来越差。股票市场的发展使货币需求函数发生变化,使实际货币需求与货币政策的数量目标之间出现较大的差异。

4.资产价格波动对货币政策最终目标的冲击

资产价格波动尤其是资产价格破裂形成金融脆弱,对实质产生严重冲击,从而影响到货币政策最终目标的实现。资产价格泡沫的形成、持续和破灭对实体经济有巨大的不利影响,调控资产价格也是实现货币政策自身目标的需要。资产泡沫在形成和持续阶段,能够通过消费-财富效应、托宾q和股票负债表效应等影响居民、的消费投资,进而影响实体经济和通货膨胀率。并且这种影响还具有“自我实现和自我增强”的效果,能够通过银行等金融机构放大其对经济活动和通货膨胀的不利影响。更为严重的是,由于产生于非经济基本面的资产泡沫必然会破灭,而且资产泡沫的破裂往往是在非常短的时期内表现为股灾等形式,资产价格急剧下跌,这势必对整个金融体系的稳定和国民经济的健康构成极大的威胁。

三、货币政策对资产价格过度波动的相机控制

针对金融市场变化,是否将资产价格波动纳入货币政策操作框架,一直是理论界和货币政策制定者而临的难题,也是央行是否对资产价格反应的本源所在。近年西方货币政策制定者正在逐步放弃规则型行为而采取相机抉择行为,其中最为典型的是Taylor(1993)提出的泰勒规则(Taylor Rule),日益被西方中央银行所采用。[3]但是泰勒规则是关于中央银行如何基于目标实际利率和目标通货膨胀率对货币进行调控的货币政策规则,其本质仍是关于利率的规则。泰勒规则并没有将资产价格纳入货币政策的执行框架。针对资产价格波动对货币政策的现实挑战,本文在此提出货币政策应对资产价格波动进行相机控制的思路。

1.资产价格过度波动相机控制的边界:是否损害实体经济

证券市场和资产价格波动对宏观经济活动的影响程度不断加强,股价的严重下跌很可能导致经济紧缩,20世纪20年代的经济“大萧条”和90年代的日本经济就是典型的例证。资产价格及其波动对实体经济(宏观经济变量)的影响经济学家已经达成共识,但还有分歧,主要体现在资产价格波动是如何影响宏观经济变量(如GDP、总需求、投资、预期通货膨胀等)以及影响的程度到底有多大。

资产价格波动对实体经济的冲击,具体表现为资产价格过度波动对企业部门、家庭部门和金融部门的资产负债表产生严重冲击,进而危及金融体系和实体经济的安全。这种冲击过程主要通过投资需求、消费需求和金融体系对实体经济运行产生影响。其中,对投资需求的影响渠道是托宾q效应,资产价格过度波动尤其是金融资产价格的暴跌,经济主体的净资产价值迅速下降,从而引起不良资产增加,外部资金的筹措成本上升,由于债权人与债务人之间信息非对称,一方面债权人担心债务人的信用风险增加而“惜贷”,而另一方面债务人因为还贷困难而“慎借”,两者行为最终导致信用收缩,资产价格下降和投资总需求下降之间会出现恶性循环,即出现所谓的“金融加速因子”(financial accelerator)。资产价格波动对消费需求的影响渠道是财富效应,由于存在股市财富效应的“棘轮效应”,即股票市场下跌导致消费收缩的效应,与股票市场上涨引起消费增加的效应存在不对称性。消费者在财富收缩时作出反应的速度比财富扩张时更快,这就意味着股票市场的正面财富效应与负面财富效应有非对称性。在股市财富逆效应下,经济主体消费支出减少,消费信贷需求下降,耐用消费品与不动产需求萎缩。金融资产价格波动对金融体系的影响表现为银行等金融机构为客户提供信贷用以购买实物资产,在金融资产价格急剧上升的过程中,这些实物资产的价格会逐渐偏离其实际价值,国民经济也会随着它们的升值而产生虚假的繁荣景象,即形成“泡沫经济”。一旦泡沫破灭,这些实物资产短时间内难以改作其他用途,价值也会随之减小,并且难以实现其预期的经济效益。这样,不仅债务人会因此而破产,而且作为债权人的金融机构也会因为无法收回本息而导致非常大的损失,金融脆弱(fragility)产生。金融脆弱的联动效应,是导致金融危机的直接根源,其后果是一个经济运行体系中信用与金融链条发生断裂,造成金融市场系统崩溃的过程。

![金融资本全球化是否历史发展的必然[下]](/d/file/20100626/b3c2c2820f9fdcfe57ba7658c0bbc299.jpg)