一百华联吸收合并案例分析(下)

四、 案例分析

(一)合并动因分析

本文的第二部分中回顾了各类并购动因的理论,此处将理论运用到实际案例中,具体分析一百华联合并案的动因。

1. 协同效应

合并双方所属行业基本相同,都属零售业,此次并购是典型的横向并购。根据企业合并理论,横向并购可以扩大生产规模,提高行业集中度,控制或影响同类产品的市场,实现规模,增强公司在同行业中的竞争能力。上海百联(集团)有限公司控股上海一百集团和华联集团,成为两家公司的实际控制人,合并的初衷也正是为了集团的资源整合,减少同业竞争和关联业务,缩减成本。也就是说,合并的主要动因即是协同效应。

2. 代理效应

按照Jensen(1986)的观点,合并可以增加公司的可控制资源,使管理者报酬提高或者增加其职位的稳定性。管理者的收入不仅包括显性收入,即货币收入,如合同工资等,还包括隐性的如舒适的办公楼、度假等报酬。在百联股份有限公司中,国有股的比重为50.06%,处控股地位。虽然一般在国有控股企业中,高管理者收入(显性收入)与普通员工收入之比小于非国有控股公司之比,但他们可从隐性收入部分得到补偿,例如扩大公司规模加大工作量和风险,从而增加报酬和津贴等。

合并动因是促成合并的前提,然而案例中最为关键的是合并方案。合并所涉及各方股东的利益,合并本身的成功与否,以及合并的后续都与之密切相关。下文就是对合并方案各项要点的具体分析。

(二)合并方案分析

1. 释疑吸收合并

本文之前的部分已经介绍了关于企业并购的一些概念的定义。而针对一百华联合并案,在此,还是需要强调其中吸收合并的意义。本案例中,第一百货合并华联商厦,合并后华联商厦的法人资格注销,第一百货为存续公司,即是吸收合并。

那么管理当局为什么要采用这样的形式呢?两家上市公司都是拥有悠久和文化背景的“老字号”,可以说都有其各自的品牌优势。而此次合并不仅作为吸收合并完全注销了“华联商厦”这个名字,并且也将第一百货更名为“百联”,可以说市的两家公司的品牌优势都无所发挥。合并事件发生以来,理论界和实业界各类人士都对此做出过很多的分析与评论。在此,本文有这样几点解释:

1) 吸收合并较新设合并所需办理的手续更为简单;

2) 吸收合并较新设合并所需经历的时间更短;

3) 吸收合并较新设合并所需要的成本更低。

当时百联的法人代表张新生在一次接受采访中也袒露说,“新设合并太慢了,新设一个公司到上市要差不多3年时间,而且证监会对此管得比较严。”“我们也考虑过通过资产置换、买卖等方式,保留华联商厦这一个壳,但经过核算,税收方面将要付出4亿元。这对于一家上市公司而言是难以承受的。吸收合并是我们可以选择的最好方式。”(经济观察报2004年4月17日)

另一个问题是,为什么是一百吸收华联?

数据显示,2003年华联商厦的销售净利率和净资产收益率分别为5.57和5.54,都要高于第一百货的2.63和4.06。此外,华联商厦的注册地在浦东,所享受的所得税收优惠相比第一百货也更为有利,因此看起来似乎更应该是华联吸收一百。

事实上,一百和华联分别属于百联集团所控制的一百集团和华联集团,因此,合并本身就是高层管理者对于企业集团整合的一个手段。华联商厦在上世纪90年代末已完成了不良资产的调整,目前属于稳步发展期。而第一百货在2002年才将不良资产悉数卖出,将经营结构理顺。因此,将华联商厦并入第一百货更有利于集团资源的整合。

2. 折股比例释疑

一百华联合并案中最值得关注的一点就是它独特的折股比例,与现金选择权并列,被称为“百联模式”。《合并报告书》中这样说明,“鉴于我国上市公司存在股权分置情形,本次合并涉及合并双方非流通股股东和流通股股东四方利益,由于市场对不同性质的股份存在不同的价值判断,因此合并双方协商决定采用两个折股比例来分别平衡非流通股和流通股股东的利益。”

上文已经提过,此次合并的非流通股折股比例为1:1.273,流通股折股比例为1:1.114。在此,首先要解决的问题是,这样的折股比例是如何确定的。

值得注意的是,非流通股折股比例的基准是每股净资产,而流通股折股比例的计算基准是30个交易日加权平均价格算术平均值,同时考虑未分配利润的影响因素。并且,在此基础上,合并双方考虑了商用房地产潜在价值、盈利能力及业务成长性等因素对折股比例进行加成计算。按照方案,商用房地产潜在价值以评估机构(上海立信评估有限责任公司)对合并双方主要商用房地产的估价结果为依据,盈利能力指标主要考察合并双方最近三年加权净资产收益率(税前利润)的算术平均值, 业务成长性指标主要考察合并双方最近三年主营业务收入增长率的算术平均值,综合计算出加成系数为5.4%。

那么,根据截止2003年12月31日的第一百货每股净资产2.957元,华联商厦的每股净资产3.572元,和截止2004年4月6日,第一百货前30个交易日加权股价均值为8.69元,每股未分配利润0.11元,华联商厦前30个交易日加权股价均值为8.91元,每股未分配利润0.39元,得到的折股比例计算公式如下:1

非流通股折股比例 = | 被合并方每股净资产 | ×(1+加成系数)= | 3.572 | ×(1+5.4%)=1.273 |

合并方每股净资产 | 2.957 |

流通股折股比例 = | 被合并方加权股价算术平均值 + 被合并方每股未分配利润 | ×(1+加成系数) | |

合并方加权股价算术+ 合并方每股未分配利润平均值 | |||

= | 8.91+0.39 | ×(1+5.4%)=1.114 | |

8.69+0.11 | |||

因此,合并双方非流通股折股比例为1:1.273,流通股折股比例为1:1.114。最终,华联商厦原有的298, 132, 778股非流通股和124, 467, 083股流通股,根据上述换股比例换成第一百货非流通股的数量379, 523, 026,流通股的数量138, 656, 330,合计总量为518, 179, 356股。

就是说,换股后原华联商厦非流通股与流通股股东之间的比例将由换股前的2.4倍扩大到2.74倍。从整体上看,通过换股,原华联商厦非流通股股东在新存续公司的权益显然要大大超过原华联商厦流通股股东。同时存续公司非流通股与流通股股东之间的比例由原来的2.10倍变为2.37倍。

假设一,合并的流通股和非流通股按照相同的方法折算,会有怎样的结果呢?

在此,以非流通股折算方法,即以每股净资产为基准并考虑加成系数,可以得出统一的折股比例为1.273,那么合并后,华联商厦的非流通股和流通股将分别折算为379,523,026股和158,446,597股,合计换股总量为537,969,623。换股之后原有华联商厦非流通股与流通股股东之间的比例不变,而存续公司非流通股与流通股股东之间的比例由原来的2.10倍变为2.23倍 假设二,其他按照原有方案,但由一百吸收合并华联改为华联吸收合并一百。

用相同的折股方法和加成系数可以得出第一百货非流通股折股比例为1:0.7855,流通股折股比例为1:0.8725,即第一百货非流通股股东可用1股非流通股换取0.7855股华联商厦的非流通股,流通股股东可用1股流通股换取0.8977股华联商厦的流通股。那么合并后,第一百货的非流通股和流通股将非别折算为309,925,027股和169,042,531股,换股总量为326,867,558股。换股之后,原第一百货的非流通股与流通股股东之间的比例由原来的2.1倍变为1.83倍,而存续公司之间的非流通股与流通股股东之间的比例由原来的2.4倍变为2.07。详见下表

表4-1:合并前后流通股与非流通股持股数量及比例

第一百货 | 华联商厦 | 合并后 (现有方案) | 合并后 (假设一) | 合并后 (假设二) | |

总股本数量(万股) | 58,285 | 44,260 | 110,103 | 112,082 | 90,157 |

流通股数量(万股) | 18,831 | 12,447 | 32,697 | 34,676 | 29,351 |

非流通股数量(万股) | 39,453 | 29,813 | 77,406 | 77,406 | 60,806 |

非流通股与流通股比例(倍) | 2.10 | 2.40 | 2.37 | 2.23 | 2.07 |

可见,若不考虑其他因素的影响,仅从持股比例上来说,在上述几种合并方案中,管理当局目前所采取的方案使得流通股股东的利益受到最严重得侵害,而相反,非流通股股东则从中得到巨大的收益。

因此,尽管相关人士如何解释说,“要一碗水端平是很难的,如果公司合并有利于,而并不是大股东从中获得利益,我们就可以说是一个好的方案”,“在目前情况下拿出一个兼顾四方股东的利益的合理方案应该是很困难的”,无论如何分析结果却难以让人信服张新生的所谓“合并方案兼顾了各方利益,尤其是流通股股东的利益,充分体现了百联集团对两个上市公司中小股东利益保护的意识”一说(上海证券报2004年4月9日)。

3. 现金选择权

本次合并方案中,现金选择权的设置先不论其优劣,在我国证券市场上都是一个创举。根据合并方案,现金选择权价格区别非流通股和流通股,非流通股现金选择权价格确定为第一百货与华联商厦合并基准日的每股净资产值,分别为2.957元和3.572元;第一百货与华联商厦流通股现金选择权价格确定为董事会召开前12个月每日加权平均价格的算术平均值上浮5%,分别为7.62元和7.74元。

然而,这一创举的产生,几乎成了人们质疑的焦点。停牌前,第一百货和华联商厦的收盘价分别为9.27元和9.53元,现在给出的流通股置换价格分别为7.62元和7.74元,也就是说如果股东选择使用现金选择权,将面临着近20%的损失。那么,有谁会选择这样的权利?股东权益,尤其是小股东权益保障何在?

此外,分析合并方案还可以发现,上述流通股折股比例的基准是董事会前30日的股价均值,而此处的现金选择权却选择董事会前12个月的股价均值上浮5%。合并方案中并没有解释为什么这样选择,但根据相关数据的分析,数据显示,合并双方在董事会前12个月的股价都呈现出先抑后扬的趋势,并且上升幅度高于下降的幅度,最终价格都超过了初始价格25%以上。因此,以董事会前30天股价计算得出的折股比例的价格必定会高于以董事会前12个月股价计算得出的现金选择权的价格。不愿意使用现金选择权的流通股股东只能选择仍然不利的折股比例。可见,本次合并方案的现金选择权不但没有起到保护流通股小股东的利益的作用,还使得流通股股东蒙受损失。

而从另一方面来说,非流通股的现金选择权对于非流通股股东来说是一种变现的渠道,尤其是社会募集法人股。包括第一百货和华联商厦在内的一批早期上海上市公司,其部分法人股由私人集资购买。由于没有公开的交易市场,这些法人股长期无法兑现。此次合并设定了现金选择权方案,使这些社会募集法人股可以通过申请现金选择权达到兑现的目的。从第一百货和华联商厦于2004年5月11日公布的现金选择权申请结果公告,我们发现大量非流通股股东申请了现金选择权,其中,第一百货申请现金选择权的非流通股股份数为18, 664, 677股,占第一百货131, 185, 624股社会募集法人股的14.23%;华联商厦申请现金选择权的非流通股股份数为42, 361, 694股,占华联商厦150, 023, 979股社会募集法人股的28.24%。

因此,现金选择权归根结底,仍然是为部分非流通股股东设置的。

首先,合并是否成功,最直观的可以将财务报表的相关数据进行比较,了解合并前后公司的财务状况和盈利能力等。下表是合并双方合并前后的主要报表数据和财务指标。

表4-2:合并前后主要报表数据和财务指标1

第一百货 | 华联商厦 | 模拟存续公司 | 百联 | |||

总资产(元) | 3,673,113,720 | 2,297,985,365 | 5,970,832,480 | 7,488,065,921 | 8,099,018,086 | 7,411,683,267 |

净资产(元) | 1,723,435,362 | 1,509,395,025 | 3,229,364,839 | 3,525,728,324 | 3,598,438,419 | 3,694,203,198 |

主营业务收入(元) | 2,664,298,158 | 1,501,040,265 | 4,165,338,423 | 4,715,518,959 | 8,998,933,967 | 8,476,314,592 |

净利润(元) | 70,002,507 | 83,666,009 | 149,661,465 | 139,684,540 | 199,409,193 | 268,255,180 |

流通股数量 | 188,313,380 | 124,467,083 | 326,969,710 | 326,969,710 | 326,969,710 | 425,060,623 |

非流通股数量 | 394,534,559 | 298,132,778 | 774,057,585 | 774,057,585 | 774,057,585 | 675,966,672 |

普通股总量 | 582,847,939 | 422,599,861 | 1,101,027,295 | 1,101,027,295 | 1,101,027,295 | 1,101,027,295 |

每股收益 | 0.120 | 0.198 | 0.136 | 0.127 | 0.181 | 0.244 |

每股净资产 | 2.957 | 3.572 | 2.933 | 3.202 | 3.268 | 3.355 |

净资产收益率 | 4.062% | 5.543% | 4.634% | 3.962% | 5.542% | 7.262% |

横向来看,以2003年底数据为基准,合并后模拟存续公司与合并前第一百货、华联商厦相比,总资增长了62.56%和159.83%,净资产增加了87.38%和113.95%,主营业务收入增长56.34%和177.50%,净利润增长了113.79%和78.88%。

纵向来看,2003年至2006期间,总资产04年增幅达到了25.41%, 05年也有所增长; 主营业务收入04、05各年比上年分别增长了13.21%,90.84%,其中2005年的大幅增长主要由于当年公司进一步采取整合扩张的措施,将东方商厦纳入合并范围,同时在哈尔滨、沈阳等地新设下属公司;主营业务利润及净利润也都有大幅上升趋势。06年总资产、净资产和主营业务收入虽然由于当年出售华联超市产生小幅下降,但净利润仍然上升了34.52%。

财务指标方面,2003年度存续公司的各项指标实际为合并双方的综合,合并后存续公司在各方面都得到了两者的互补。而合并之后的三年中,每股收益和净资产收益率在05年和06年的增长幅度都超过了30%,也就是说,盈利能力大大提高。

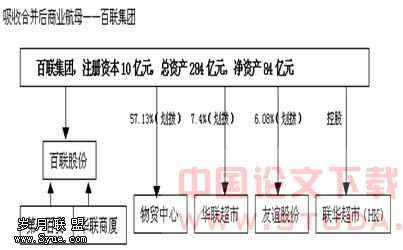

另一方面,百联集团在一百华联并购之后,收购5家上市公司股权的进程进一步加快了整合的步伐。2004年8月10日,国务院果子产权[2004]556号文批准,百联集团有限公司将通过股权行政划拨方式,收购第一百货、华联商厦、华联超市、友谊股份、物贸中心5家上市公司的股权,并成为这5家公司的实际控制人。下图为吸收合并后百联集团与主要上市子公司的关系。

1.“模拟存续公司”是指以2003年为基准所得合并后公司,财务数据来源于《第一百货吸收合并上海华联商厦股份

2. 有限 公司合并报告书》;其他各项财务数据来源于上海证券交易所公布的各年年报。.表中财务指标公式为:

3. 每股收益=净利润/普通股总量;每股净资产=净资产/普通股总量;净资产收益率=净利润/净资产*100%。

此后,百联势力不断扩张,尤其是百货购物中心项目的拓展。百联南方购物中心、百联西郊购物中心、百联中环广场、百联又一城、百联世茂国际广场等项目都是大手笔,在上海市场形成合围之势。重庆、哈尔滨等外地市场的大型购物中心项目也在紧锣密鼓进行。

然而整合的步伐似乎有些停滞,有些偏离。2005年,百联与大商涉资近10亿元的合并,在一年后就宣告失败了,是百联集团整合之路上一个重大的失误。此后,百联集团进行超商业务整顿,转让华联超市股份,之后又用出让股份的现金购回其资产。一进一出,百联集团全资拥有华联超市,但却丧失了华联超市的“壳”资源,很难评价说这一项目是否有利于整体利益。

综上所述,就作为百联集团整合的第一步,第一百货和华联商厦的吸收合并基本上达到了预期,财务指标和其后的百货连锁的扩张都证明了这一点。然而,集团的整合之路仍然任重而道远。

五、 结论及启示

本文通过上述分析,不仅了解了关于并购的一些基本理论与现实,同时对第一百货吸收合并华联商厦这一案例进行详细的了解和挖掘,探索了合并动因,分别对合并中的三个关键内容做出研究,也通过简单的财务数据了解了合并之后的企业状况。

针对案例,本文的结论是:

1. 协同效应和代理问题是此次合并的主要动因;

2. 第一百货吸收合并华联商厦的方式有利于集团资源的整合;

3. “百联模式”的折股比例的设计维护了非流通股股东的主要利益,对流通股股东带来了损失;

4. 现金选择权对流通股而言只有象征意义,对非流通则是一种变现渠道;

5. 合并本身使得存续公司的经营业绩都大幅增长,并进一步促进了百联集团百货业的,达到 规模、消除同业竞争的目的。但从集团整体而言,合并之后整合进程速度一再减缓,并有偏离原始目标之嫌。

此次合并对于零售业的巨头百联集团来说是整合过程的第一步,也是我国证券上首例上市公司之间的合并。从对这一案例的研究分析中,本文得到以下几点启示:

1. 制定合并方案应根据我国证券市场股权分置、国有股比重较大等特点,真正兼股东利益和企业 发展前景;

2. 解决股权分置问题,有利于上市公司发展,简化并购程序,减少并购中股东损失;

3. 企业整合是一项长期目标,不能仅仅依靠一次并购完成,执行整合方案必须适应社会经济环境的不断变化。

资料来源及

[1] [美]J•弗雷德•威斯通、[韩]S•郑光、[美]苏珊•E•侯格:《兼并、收购与公司控制》,经济出版社,北京,1998

[2] 杨洁:《企业并购整合研究》,经济管理出版社,北京,2005

[3] Berkovitch,Narayanan:Motives for Takeovers: An Empirical Investigation,Journal of Financial and Quantitative Analysis,1993,347-362页

[4] Jesen:Agency Costs of Free Cash Flow, Corporate Finance and Takeovers,American Economic Review,1986,323-329

[5] Roll,Richard:The Hubris Hypothesis is of Corporate Takeovers[J].Journal of Business,1986,74-91页

[6] 刘 磊《关于我国企业并购动因的分析》哈尔滨商业大学学报,2004(1),84-85页

[7] 于春晖《并购案例精粹》,复旦大学出版社,上海,2005,96-112页

[8] 上海证券交易所网站

[9] 新浪网财经频道

[10] 全球并购研究中心