浅析我国商业银行的信贷结构

摘要:在当前危机的大背景下,银行资产风险控制和资产的结构问题日益成为银行关注的焦点。其中化解银行的资产风险在很大的程度上就要调整银行的信贷结构以使银行信贷结构更为合理,从而达到控制银行信贷资产风险的目。本文从我国商业银行信贷结构所存在的问题出发,详细分析了期限结构、所有制结构、行业结构、地区结构所存在的问题。进而提出了解决我国商业银行信贷结构问题的措施,以期给我国商业银行的信贷结构调整研究提供帮助。

关键词:信贷结构不合理 期限 所有制 行业 地区 解决措施

商业银行作为一个盈利性机构存在,银行的资产是衡量一家银行实力的重要指标。而银行信贷资产是银行的主要资产之一。按照国际惯例商业银行的信贷资产在其总资产中的占比一般为30%-50%。目前我国商业银行信贷资产在其总资产中的占比却要达到 60%以上。据统计,2008年我国存贷利差达5个百分点。国有业银行2/3以上的利润来源于放贷款的利差收入。因此信贷资产的管理及信贷结构直接影响着商业银行的利润水平。但是我国商业银行由于各种原因信贷资产的结构长期处于不合理状态,其中银行信贷的期限结构、所有制结构、行业结构、地区结构都存在着较大的问题,因此下文笔者详细分析了我国商业银行信贷结构存在的问题,同时提出了解决我国商业银行信贷结构不合理的一些措施。

1 我国商业银行信贷结构存在的问题

1.1 我国商业银行的信贷期限结构分布不合理

目前我国商业银行信贷的期限结构存在的问题是:长期信贷比重过高,短期信贷比重过少。这经历了一个变化的过程。改革开放以来,各银行根据我国国情及信贷市场需求状况大部分将信贷期限选择为短期。导致我国银行贷款业务短期贷款的比重一直在50%以上。但是随着的和我国国有银行的改革上市,在追求股东最大利润的原则下,现在商业银行越来越重视长期、稳定的收益,因此,大部分银行不断调整短期资产,增加长期信贷资产,甚至有些银行不惜牺牲流动性而增加长期贷款。

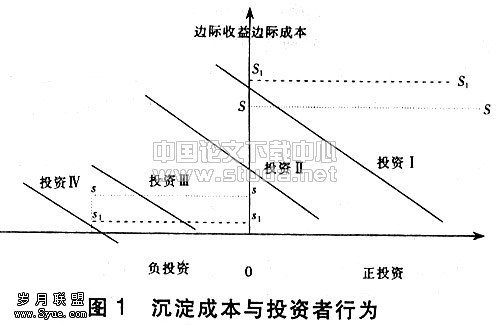

从图1我们可以看到2008年短期贷款比重较2006年短期贷款比重下降2.4% 。而中长期贷款比重从47.3%增加到2008年的51.1%,同比增加了3.8%。其中中长期贷款增长率比短期贷款增长率要高出7.9%。这一组数据不仅充分反映了我国信贷市场需求的变化,同时也是银行加大信贷风险管理,提高信贷资产的收益的真实写照。值得注意的是银行这种不惜牺牲流动性的行为将加大银行的信贷风险,特别是金融危机会导致银行流动性吃紧,如果银行中长期贷款比重过高后果将非常严重。

1.2 我国商业银行的信贷所有制结构分配失调

目前,我国商业银行的信贷所有制结构存在的问题是:信贷配给向国有倾斜较大而对我国非公有制经济的企业的信贷配给相对较少,导致信贷配给在所有制上存在比例失调的现象。

我国是以公有制为主体多种所有制共同发展的社会主义市场经济。随着市场经济建设的深入,非公有制经济取得了飞速发展。其中民营经济日益成为经济发展的活跃点。但是民营经济等非公有制经济在发展中还是受到某些障碍,其中商业银行的信贷分配就是我们急需解决的问题。长期以来我国银行业处于国有银行的垄断环境下成长,而然在银行信贷的分配上向国有企业倾斜,给民营企业的信贷支持就较少了,这其中有体制问题,同时也是信息不对称的结果,因为银行难于分辨企业完全信用信息,同时获取这种信息的成本较高,所以银行更愿意选择较为了解的、信用较好有国家支撑的国有企业。

1.3 我国商业银行的信贷行业分配不合理

改革开放以来我国的信贷行业分布就存在着比较大的失调现象。主要表现在:信贷供给较多,农业信贷支持较少;生产性信贷跟进较快,消费性信贷跟进速度滞后;传统性产业信贷支持大,朝阳产业信贷支持较少;其中特别值得注意的是房地产的信贷资金风险过高,这将不利于我国商业银行信贷资金的健康发展。

在改革开放的三十多年里伴随着国家的信贷的大力支持下,我国生产力特别是有利于较快的拉动经济发展的行业与领域发展很快。其中传统的制造业、加工业、钢铁和水泥业得到了长足的发展,同时一些资金密集型行业如房地产、IT业、金融业等也得到了飞速发展。之所以取得如此大的成果跟我国银行对这些行业的信贷倾斜不无关系。但是在看到这些成果的同时,我们应该看到在银行信贷政策的庇护下使一些高耗能、高污染、高重复建设、高风险的项目长期存在。这些项目的特点是:风险较高、受政策影响大。存在这种现象除了跟国家长期的银行信贷行业配给政策有关,同时也涉及到各地方及部门的利益。同时我们也应该看到银行对农业的信贷支持较少,导致农业长期处于落后状态。而信贷资金主要集中在电力、石化、石油、电信、、铁路等自然垄断行业。

目前我国信贷资金在地区分配上存在严重的不均衡现象。其中东部沿海地区银行信贷资金比较集中,而中西部的信贷资金供给相对较少,特别是是一些边远地区银行信贷资金更少了。这导致东部地区长时间在所需资金上处于优势状态,但资金的风险程度较高。而中西部地区资金供给远远跟不上该地区对资金的渴望。使地区发展长期处于滞后状态。

在银行信贷作为主融资渠道的我国,信贷是支持一个地区增长的发动机和助推器。目前信贷地区结构存在东部多中西部少的问题,主要是我国的改革开放格局和经济发展战略的原因导致的。东部沿海地区首先获得了国家的资金的支持和倾斜,经济得到了长足的发展。中部及西部地区由于区位等多种原因致使银行在信贷分配上给中西部地区的支持较少。更可怕的是在资本逐利的本性下,由于东部沿海地区经济发展较快,经济前景乐观吸引了大量的信贷资金流入。而中西部由于经济的发展滞后、基础设施的不完善和投资环境欠佳无法吸引较多的信贷资金。这导致银行给各地区的信贷资金呈良性循环、恶性循环状态。同时信贷资金过度的集中在东部发达地区往往将加大银行的信贷风险。

2 解决我国商业银行信贷结构问题的措施

2.1 期限结构方面

针对目前我国商业银行的信贷期限结构存在的问题,主要坚持 “有保有压,合理分配” 的原则。各商业银行的主要的解决方法是动态的合理分配短期和长期信贷结构比例。适度减少银行的中长期信贷,增加短期信贷资金支持,以增加银行资金的流动速度,从而提高银行资金的使用效率。

2.2 所有制结构方面

目前在危机的影响下企业面临着巨大的资金压力,特别是一些中小企业,这时银行应该主动发挥拉动经济复苏的作用,不应存在对中小企业“惜贷”的心理。而是应该根据具体情况在保证对国有经济资金的支持下加大对中小企业的信贷支持,尤其是那些新能源、新技术可以提高社会就业率的经营效益较好的企业。

2.3 行业结构方面

调整银行信贷行业结构,加大对农业、制造业等支柱性行业的扶持力度,积极跟进消费信贷的需求,减少对高耗能污染性行业的信贷供给,突出对朝阳产业的信贷支持,合理支持房地产等资金密集型行业的信贷需求。

2.4 地区结构方面

目前我国银行的信贷地区分配存在着在市场失灵的现象,银行应主动加大对中西部地区的信贷投入,特别是边远地区的信贷支持。积极加快中西部地区的银行信贷渠道建设。适当减少对东部地区信贷供给,以化解银行信贷资金集中东部的风险。

3 结论

随着金融业的不断全球化和外资银行的进入,我国商业的银行面临着更大的资产风险和竞争压力,目前我国商业银行的信贷资产结构还是存在着不合理的现象,各银行应该加大力度调整银行信贷结构不合理的现象。对我国商业银行的信贷资产的期限结构、所有制结构、地区结构、行业结构进行结构性的调整。同时应该明白调整不是一蹴而就的事,我们应该要经得起考验,拿的出耐心。只有这样才能提高我国商业银行资产利润从而在全球化过程中增强我国商业银行的国际竞争力。

[1] 郭大勇,欧阳昌民,赵民.《金融稳定研究报告》[R].北京.中国金融出版社.2009.

[2] 王瑾.《以信贷结构调整,促进商业银行经营效益提升》[J] .经济师.2009.8.191-192.

[3] 王弓箭.《我国商业银行信贷结构调整和优化研究》[D].2006.

[4] 王鲁滨、魏冰.《关注中长期贷款快速增长中隐含的信用风险》[J].西南金融.2004.6.