澳大利亚个人理财业的发展与启示

摘 要:20世纪 80年代以来,个人理财业的迅速扩张使得澳大利亚个人理财业发生了根本的变化。与澳大利亚相比,个人理财业正处于早期形成阶段,加强理财的培训,构建合理的理财经营模式,进行严格的监管对个人理财业健康十分重要。

关 键 词:澳大利亚:个人理财业:理财教育:经营模式:监管

除了美国以外,澳大利亚是个人理财业发展比较早的国家。澳大利亚个人理财业兴起的原因主要有:金融自由化的推行,金融管制逐步放松,众多金融新产品的涌现和金融服务的创新:人口预期寿命延长,人口老龄化加剧,老龄化社会的到来:税收、退休金、社会保障系统日益复杂。

一、澳大利亚个人理财业的发展

澳大利亚个人理财业的起源可追溯到近百年前。1909年,澳大利亚成为最早提供政府退休金的国家之一。早期的退休金计划仅覆盖高级管理人员和公共部门高级人员,二战后扩展到普通公民,退休金计划成为人们财富积累的重要工具。20世纪60年代中期,人口老龄化趋势开始呈现,DB(Defined Benefit)计划出现,促使澳大利亚人更重视退休金的积累。但个人理财业在澳大利亚的真正出现是在20世纪80年代早期。澳大利亚退休人数在20世纪80年代初开始大量增加,他们领取到丰厚的退休金并投向金融市场,导致澳大利亚投资者大量增加,理财师和相应的财务咨询也出现了。

最早的理财师被视作投资顾问,来自于澳大利亚投资计划者协会(Australian Investment Planners Association,AIPA)。当AIPA开始扩张并吸收个人会员时,它更名为澳大利亚投资和财务顾问者学会(Australian Society for Investment and Financial Advisers,ASIFA)。ASIFA在很多方面模仿了澳大利亚人寿保险联盟(Life Insurance Federation of Australia,LI-FA)的组织结构。LIFA属于保险产业,通过与美国同业组织如百万圆桌会议的联合,最早关注个人理财业这一新兴职业的发展。

在澳大利亚个人理财业发展的早期,Wes McMaster (1999年澳大利亚理财协会主席)和Gwen Fletcher(绿色金融服务组织管理董事)起了重要的推动作用。1982年,Fletch-er访问美国寻求支持和帮助以促进澳大利亚个人理财业的发展。在美国她结识了很多国际理财协会(IAFP)的人,使她认识到澳大利亚也需要一个类似IAFP的行业协会组织。在Fletcher的努力下,1982年底在澳大利亚举行了IAFP第一次全球会议,并于1984年成立澳大利亚IAFP。由于银行和人寿保险业的支持,IAFP成员迅速增加,影响很快超过ASIFA。I-AFP和ASIFA于1992年1月合并为澳大利亚理财协会(FPA)。20世纪90年代初,随着FPA的系列活动如理财周等,公众理财意识不断增强,理财业开始被公众接受,理财业的基础终于奠定。

20世纪90年代初,澳大利亚政府推出了退休金保证支付(Superannuation Guarantee Charge,SGC),规定SGC由雇主(而不是由个人)按照个人薪水的比例支付到个人退休金账户。SGC支付比例最初占薪水的7%,2002-2003年度上升到9%。随着账户价值的增长,而且更多的雇主允许雇员为自己的账户挑选投资基金,越来越多的人开始寻求财务帮助。与此相一致的是澳大利亚人对股票的偏爱。依据澳大利亚股票交易所的报告,澳大利亚现在的股票投资者比例全球最高,一半的成人投资于股票市场(直接或通过养老金或管理基金)。

社会和的变革迫使澳大利亚人成为投资者。面对越来越复杂的退休金规则和股票投资组合,许多投资者开始在生命周期的所有阶段寻求投资顾问帮助——而不仅是在接近退休时,由此推动了公众理财需求的持续增长。

1990年,在国际CFP理事会成立之际,澳大利亚IAFP(后改为FPA)就与国际CFP理事会商讨引入CFP资格认证体系事宜。同年,澳大利亚IAFP与国际CFP理事会签署了第一个国际许可证和联属协议,协议允许澳大利亚IAFP参照国际CFP理事会的模式向达到“4E”准则要求的理财师颁发CFP资格证书,从而使澳大利亚成为美国本土以外第一个国际CFP理事会成员国。澳大利亚CFP数量从1990年的49名增长到2005年的5481名,居全球第四位(资料来源:http://www.fpsb.org)。FPA在推广CFP职业资格方面发挥了重要的作用,而美国同业的支持和帮助直接促使了澳大利亚个人理财业的迅速发展。

二、澳大利亚个人理财业的特点

(一)理财教育体系相对完善

随着公众理财意识的加强,理财教育培训逐渐受到重视。Fletcher于1983年建立了澳大利亚第一个理财教育机构——投资培训学院(Investment Training College,ITC)。在Fletcher的支持和美国同业的帮助下,IAFP构建起理财培训课程体系并于20世纪80年代后期开始授予理财资格证书。20世纪90年代初,澳大利亚加入国际CFP理事会后,正式引入CFP课程体系并加以本土化,使之成为澳大利亚个人理财教育体系的核心部分。目前,澳大利亚CFP课程结构为:CFP1:Ethics,Professionalism and Compliance:CFP2:Applied Strategies1:CFP3:Applied Straegies2:CFP4:Investment Strate-gies。

除了CFP教育项目,澳大利亚很多大学都设置了个人理财课程,如Charles Sturt University。一些大学如University of Western Sydney甚至设置了个人理财专业,可以授予个人理财学士学位,而Australia National University甚至可以授予个人理财硕士学位。因此,大学理财教育也是澳大利亚个人理财教育体系的重要组成部分,也是推动澳大利亚个人理财教育的重要途径。

澳大利亚的个人理财教育不仅对本国个人理财业的发展起到了良好的推动作用,对其他国家的个人理财业发展也产生了积极影响。澳大利亚的CFP教育项目在某种程度上被认为是国际化的。近年来,很多东南亚国家到澳大利亚寻求理财教育项目的帮助和指导,FPA也积极加强与其他理财协会如IFPHK的合作,为其他国家和地区的理财教育培训提供支持。同时,由于澳大利亚海外留学生的数量不断增长,因此通过其大学个人理财教育课程的开设对其他国家特别是亚洲国家的个人理财业发展也起到了间接的推动作用。

(二)金融产品丰富,税务计划是理财规划的重要内容

随着20世纪80年代金融自由化在澳大利亚的兴起,金融管制逐步放松,由此带来了金融产品和金融服务的持续创新。澳大利亚的理财服务内容涉及到投资、信贷、退休养老计划、税务计划、保险、遗产计划等。由于澳大利亚是个人税负较重的国家,税务规则非常复杂,而且经常有调整和修改,因此税务计划在澳大利亚个人理财规划中占有重要地位,有不少理财师专门提供税务咨询、纳税申报服务。

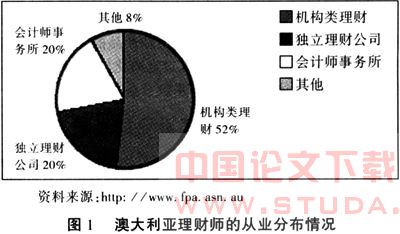

(三)理财业经营模式多样化

澳大利亚个人理财业经营模式包括三种:(1)独立理财师。独立理财师能取得交易商执照,在满足了澳大利亚证券与投资委员会(Australian Securities and Investment Commis-sion,ASIC)的教育、经验和交易执照要求之后可以从事自己的理财业务。但是,独立理财师必须承担交易商的法律责任和财务责任,即他们必须承担风险。(2)签约——特许理财师。一名理财师想开展自己的理财业务,也可以与交易商签署协议而不用承担交易商执照规定的法律责任和财务责任。交易商承担法律义务——教育、培训、监控和管理特许理财师。除了协议所规定的业务内容外,特许理财师在其他方面开展业务相当自由,并不受协议和交易商的限制。交易商提供服务支持——教育、营销和软件等,从而换取特许理财师的部分回扣或酬金。(3)雇员。许多大的交易商支付理财师薪水,这些理财师通常在一些金融机构就业,为客户提供理财咨询。

澳大利亚的大部分交易商都有大的理财服务分布网络。今天,越来越多的银行、保险公司或基金公司拥有自己的网络。依据一项货币管理调查的结果,目前澳大利亚大约有15000名理财师在开展理财业务,其中超过11000名理财师在前100名交易商中开展业务,大约3/4的理财师在银行、保险公司、基金及师事务所开展业务,大交易商(金融机构)在澳大利亚个人理财体系中占有重要地位。在银行理财体系中,四大银行——ANZ Bank、National Bank、Common-wealth Bank、Westpac Bank占据主导地位。

这三种理财业经营模式供消费者选择,不同的服务商满足客户的不同需求。许多独立理财师通过给客户提供专业化的理财服务来吸引客户,而一些客户更愿意与大的交易商(机构)往来。监管体系对三种理财业经营模式和不同的服务层次都加强监管,以更好地保护消费者利益。

(四)理财业监管架构

尽管FPA努力促进CFP标志作为理财师的首要资格,然而在澳大利亚仍然有一些人以理财师名义提供理财服务,这些人完全不具备理财师的资格和水平,这就使得澳大利亚个人理财业监管显得尤为必要。而要依据个人理财业的和变革建立一个有效的、协调的、复杂的个人理财监管系统是一个很大的挑战。

目前,澳大利亚个人理财业监管机构主要包括:Aus-tralian Competition and Consumer Commission(ACCC)、Aus-tralian Prudential Regulation Authority(APRA)、Australian Secu-rities and Investment Commission(ASIC)。ACCC负责执行贸易实践法,关注公平价格和保护消费者利益。ACCC于1995年通过合并贸易实践委员会和价格监督局而成立。APRA是储蓄机构、保险公司和退休金的审慎监管者。APRA成立于1998年7月,作为一个新的监管者,APRA的作用是确信金融机构能承担他们的义务。ASIC则负责交易商的执照发放、行业监督和消费者保护。三个监管者组成了一个复杂的监管体系,以应对由于技术进步、全球化和竞争加剧所导致的个人理财业的显著变化。

1996年5月,澳大利亚财政部对其金融体系进行调查,目的是为了使金融监管制度能更好地确保一个有效的、竞争的和易变的金融系统以巩固经济发展的基础,保持金融稳定和金融交易的审慎、诚信和公平。这项调查的报告最终导致Cor-porate Legislative Economic Reform Program (CLERP6)的颁布实施。

CLERP6于2001年1月1日执行。CLERP6对个人理财监管提出了一些建议:所有金融工具统一监管:新的监管框架将禁止人们提供理财咨询除非持有合适的金融执照:对金融市场交易商和咨询服务提供者实行单一执照体系:中介商与零售投资者进行金融交易时,必须承担义务:公开披露的交易信息应该表达清晰以便于投资者能在所有金融工具中作出比较:所有的市场不当行为应该由公司法统一协调等。CLERP6的实施进一步完善了澳大利亚个人理财业监管体系。

除了由ACCC、APRA和ASIC组成的政府监管体系外,FPA在推广CFP资格时,严格按照“4E”准则(Education、Examination、Experience经验和Ethics职业操守)加强对理财从业人员的监管,在行业自律方面发挥了重要的作用。

三、对个人理财业的几点建议

借鉴澳大利亚个人理财业的发展经验,中国个人理财业的发展应注意以下几方面问题:

1.加强理财的教育培训。个人理财在中国正处于导入期,当前最重要的工作是加强理财的教育培训,将正确的理财理念导入中国,并培养优秀的理财专业人才。理财的教育培训工作需要多方面力量来参与。目前,中国个人理财培训市场初步兴起,主要包括三种类型:一是部分大学推出了理财培训课程:二是金融机构如银行和保险公司的内部培训:三是一些投资咨询类公司与国外理财协会合作推出的理财培训。尽管目前理财培训项目已经不少,但高质量、系统的、权威的理财培训课程很少,部分理财培训项目内容粗糙、质量低下。中国金融理财标准委员会(Financial Planning Stan-dards Council of China,FPCC)已经于2004年9月成立,FPCC在构建理财师资格认证体系时,应该将理财教育培训作为核心内容来建设。

2.注重理财经营模式的构建。尽管澳大利亚独立理财师的地位很重要,但仍然不能与金融机构理财相比。联系到中国的实际,由于高素质理财师的缺乏,加上信用体系很不完善,因此在很长一段时间内独立理财在中国不太可能成为主流模式。金融机构理财更可能成为主流模式,特别是商业银行在中国金融业中的特殊地位,银行理财将发挥主导作用。但是由于分业经营的金融体制,金融机构要推行一站式理财服务(one-stop financial services)必然受到很大的限制。因此,在发展金融机构理财时,应注意加强银行、保险、证券、基金等部门的联合,为客户提供优质的、一站式理财服务,更好地满足客户的理财需求。另外,金融机构理财存在制度上的缺陷,因为理财服务可能会成为金融机构推销金融产品的手段,从而难以做到客观公正,并可能损害客户的利益。因此,仍然有必要发展独立理财师来加强竞争,对金融机构理财形成制约,从而提高整个理财业的服务水准和质量。

3.加强理财业的金融监管。理财业的健康发展,离不开严格的监管。中国的个人理财业要注意政府监管和行业自律并重,政府侧重于颁布相关的法规来引导和规范个人理财业的发展,而资格认证、教育培训、职业准则等则应更多依靠行业自律,特别是发挥好理财协会的作用。当前,理财培训市场和理财产品应是理财监管的重点所在。

:

[1]Australia Master Financial Planning Guide 2005/06.8th edition, 2005.

[2]Banister,P.M.(2004),Australia Financial Planning Handbook 2004.

[3]Bennett, J.(2000), “Financial Planning Down Under”, Journal of Financial Planning, vol.13, no.7, July, pp.114-116,118-120,122-123.

[4]FPA (2004), Certified Financial Planner Education Program Handbook 2004.

[5]International Association for Financial Planning (Australia), 1993, Financial Planning (Melbourne. Vic.). Financial Plan-ning:for the personal financial planner.

[6]Taylor, Sharon.(2005), Financial Planning In Australia, Syd-ney: LexisNexis Butterworths Press.

[7]Commonwealth Government of Australia (2004), Australian Gov-ernment Actuary’s “Australian Life Tables 2000-2002”,Canber-ra, ISBN 0 642 74253 7.

[8]陈工孟,郑子云.个人财务策划[M].北京:北京大学出版社,2003.

[9]杜莉,姜峥睿.美、日、澳金融策划业的发展与中国本土化发展设计[J].东北亚,2004,(1).