长期资本管理公司的兴衰及启示

总部设在离纽约市不远的格林威治的美国长期资本管理公司(LTCM),是一家主要从事定息债务工具套利活动的对冲基金。该基金创立于1994年,主要活跃于国际债券和外汇市场,利用私人客户的巨额投资和机构的大量贷款,专门从事金融市场炒作,与量子基金、老虎基金、欧米伽基金一起称为国际四大“对冲基金”。 LTCM掌门人梅里韦瑟(John Meriwether),这位被誉为能“点石成金”的华尔街债券套利之父,聚集了一批华尔街上证券交易的精英入伙:1997年诺贝尔学奖获得者默顿(Robert Merton)和舒尔茨(Myron Scholes),前财政部副部长及联储副主席莫里斯(David Mullins),前所罗门兄弟债券交易部主管罗森菲尔德(Rosenfeld),以至于有人称之为“梦幻组合”。 在1994年到1997年间,它的业绩辉煌而诱人,以成立初期的12.5亿美元资产净值迅速上升到1997年12月的48亿美元,每年的投资回报为28.5%、42.8%、40.8%和17%,1997年更是以94年投资1美元派2.82美元红利的高回报率让LTCM身价倍增。

然而,在98年全球金融动荡中,长期资本管理公司难逃一劫,从5月俄罗斯金融风暴到9月全面溃败,短短的150多天资产净值下降90%,出现43亿美元巨额亏损,仅余5亿美元,已走到破产边缘。9月23日,美联储出面组织安排,以Merrill Lynch、J.P.Morgan为首的15家国际性金融机构注资37.25亿美元购买了LTCM90%的股权,共同接管了LTCM,从而避免了它倒闭的厄运。

尽管“梦幻组合”的光环已渐渐黯淡,尽管与冰山碰撞引起的轩然大波已成为海面下汹涌的暗流,但LTCM这艘泰坦尼克号并没有沉没,如同它的故事还远没有结束一样。它给世纪末的我们带来了更多的思考。

小概率事件:数学模型的致命缺陷

LTCM的投资手法较为特别,在深信“不同市场证券间不合理价差生灭性”的基础上,积极倡导投资数学化,运用电脑建立数量模型分析金融工具价格,利用不同证券的市场价格差异进行短线操作,不太注重交易品种的后市方向。

Myron Scholes和Robert Merton将金融市场交易资料、已有的市场理论、学术研究报告和市场信息有机结合在一起,形成了一套较完整的电脑数学自动投资模型。他们利用机处理大量历史数据,通过连续而精密的计算得到两个不同金融工具间的正常历史价格差,然后结合市场信息分析它们之间的最新价格差。如果两者出现偏差,并且该偏差正在放大,电脑立即建立起庞大的债券和衍生工具组合,大举套利入市投资;经过市场一段时间调节,放大的偏差会自动恢复到正常轨迹上,此时电脑指令平仓离场,获取偏差的差值。一言以蔽之,就是“通过电脑精密计算,发现不正常市场价格差,资金杠杆放大,入市图利”的投资策略。

在具体操作中,LTCM始终遵循所谓的“市场中性”原则,即不从事任何单方面交易,仅以寻找市场或商品间效率落差而形成的套利空间为主,通过对冲机制规避风险,使市场风险最小。

对冲能够发挥作用是建立在投资组合中两种证券的价格较高的正相关(或负相关)的基础上的。在较高的正相关的情况下,当一种证券价格上升时,另一种证券价格也相应上升,这时多头证券获利,空头证券亏损。反之,当两种证券价格都下降时,多头亏损而空头获利。所以可以通过两者按一定数量比例关系进行组合,对冲掉风险。在价格正相关的变化过程中,若两者价格变化相同,即价差不变,则不亏不赚,若变化不同,价差收窄,则能得到收益。但如果正相关的前提一旦发生改变,逆转为负相关,则对冲就变成了一种高风险的交易策略,或两头亏损,或盈利甚丰。

从公布的一些有关LTCM的投资策略来看,LTCM核心资产中持有大量意大利、丹麦和希腊等国政府债券,同时沽空德国政府债券,这主要是由于当时随着欧元启动的临近,上述三国与德国的债券息差预期会收紧,可通过对冲交易从中获利。只要德国债券与意大利债券价格变化方向相同,当二者息差收窄时,价差就会收窄,从而能得到巨额收益。LTCM据此在96年获得巨大成功。与此同时,LTCM在美国国内债券市场上,它也相应做了沽空美国30年期国债、持有按揭债券的对冲组合。像这样的核心交易,LTCM在同一时间内共持有二十多种。当然,为了控制风险,LTCM的每一笔核心交易都有着数以百计的金融衍生合约作为支持,这都得归功于电脑中复杂的数学估价模型,LTCM正是凭着这一点战无不胜,攻无不克。

但是这样复杂的电脑模式有一个致命弱点,它的模型假设前提和计算结果都是在历史统计数据基础上得出的,德国债券与意大利债券正相关性就是统计了大量历史数据的结果,因此它预期多个市场将朝着同一个方向。但是历史数据的统计过程往往会忽略一些概率很小的事件,这些事件随着时间的积累和环境的变化,发生的机会可能并不象统计数据反映的那样小,如果一旦发生,将会改变整个系统的风险(如相关性的改变),造成致命打击,这在统计学上称为“胖尾”现象。LTCM万万没有料到,俄罗斯的金融风暴使这样的小概率事件真的发生了。98年8月,由于国际石油价格不断下跌,国内经济恶化,再加上政局不稳,俄罗斯不得不采取了“非常”举动。8月17日,俄罗斯宣布卢布贬值,停止国债交易,将1999年12月31日前到期的债券转换成了3-5年期债券,冻结国外投资者贷款偿还期90天。这引起了国际金融市场的恐慌,投资者纷纷从新兴市场和较落后国家的证券市场撤出,转持风险较低、质量较高的美国和德国政府债券。8月21日美国30年期国债利率下降到20年来的最低点,8月31日纽约股市大跌,全球金融市场一片“山雨欲来风满楼”的景象。对冲交易赖以存在的正相关逆转了,德国债券价格上涨,收益率降低,意大利债券价格下跌,收益率上升,LTCM两头亏损。

在LTCM的投资组合中,金融衍生产品占有很大的比重,但在Black—Scholes的期权定价公式中,暗含着这样的假设:交易是连续不断进行的,不会出现较大的价格和行情跳跃。虽然Merton等人针对行情跳跃而对Black—Scholes期权定价公式进行过一些修正,但是,作为期权定价核心的风险中性状态前提条件,在价格剧烈变动的情况下这个重要条件无法满足。当系统风险改变的时候,过去有效的金融衍生工具的定价公式现在就远不是那么有效了。尽管Myron Scholes和Robert Merton作为LTCM的风险控制者,对数学模型进行过修正,但这只能引起我们的反思:以期权定价公式荣膺诺贝尔经济学奖的Merton和Scholes,聚集了华尔街如此众多精英的LTCM,也不能有效控制金融衍生工具的风险,那它带给我们的将是什么呢?金融衍生产品日益脱离衍生的本体,成为一个难以捉摸的庞然大物,它到底是天使,还是魔鬼?

高杠杆比率:赌徒的双刃剑

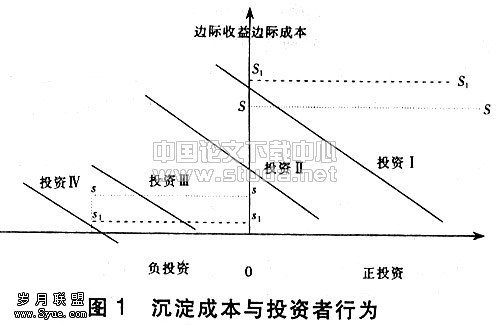

LTCM利用从投资者筹得的22亿美元资本作抵押,买入价值1250亿美元证券,杠杆比率高达约60倍。高杠杆比率是LTCM追求高回报率的必然结果。由于LTCM借助电脑模型分析常人难于发现的利润机会,这些交易的利润率都非常微小,如果只从事数量极小的衍生工具交易,则回报一般只能达到市场平均水平。所以需要很高的杠杆比率将其放大,进行大规模交易,才能提高权益资本回报率。

高杠杆比率在帮助创造辉煌业绩的同时,也埋下了隐患。当市场向不利方向运动时,高杠杆比率要求LTCM拥有足够的现金支持保证金要求,不过“梦幻组合”这耀眼的光环帮助了他们。他们几乎可以不受限制地接近华尔街大银行的“金库”,在关键时刻中利用雄厚的资本压倒国内外金融市场上的竞争者,这是他们成功的重要因素。正如所罗门兄弟公司的资深经纪人形容的:“他一直赌红色会赢,每次轮盘停在黑色,他就双倍提高赌注,在这样的赌博中,只有1000美元的赌徒可能会输,有十亿美元的赌徒则能够赢得赌场,因为红色最终都会出现——但是你必须有足够的筹码一直赌到那一刻。”

但这一次LTCM赌不下去了,8月份市场形势逆转导致该基金出现巨额亏损,但管理层认为对欧元启动息差收窄的预期是正确的,只要短期内有足够的现金补足衍生合约的保证金,等到风平浪静,市场价差还会回到原有的轨道上来。LTCM开始抛售非核心资产套现,为其衍生工具交易追补保证金以维持庞大的欧洲政府债券和美国按揭证券仓盘。但这场暴风雨来得太猛烈了,持续的时间也太长了,超出了LTCM承受的范围。LTCM的经纪行Bearsterns Companies开始下最后通碟,LTCM已经没有足够的现金了,他面临着被赶出赌场的危险。

高杠杆比率带来的流动性不足把LTCM推向了危机的边缘,事实证明,只要LTCM拥有足够的现金追缴保证金,它就能等到风雨之后出现彩虹的那一刻。因为小概率事件的发生虽然会使现实偏离轨道,但在事件结束后仍会回到正常的轨道上来。

欧元的启动使息差收窄成为必然,11月中旬意大利降低利率至3.5%;12月3日,欧元10国央行联合降息,基准利率统一为3%。LTCM的预期是正确的,从图中可以看出,11月28日德意两国长期国债息差已降到0.20%左右。在美联储连续降息的刺激下,根据对《Wall Street Journal》的追踪,到11月28日,美国30年期国债收益率为5.178%,30年期按揭证券收益率为6.4%,息差也缩窄到1.2%左右。

9月份十五家国际性金融机构联手出资挽救LTCM,一方面是要减少金融市场的震动,另一方面也心存侥幸——只要不被迫清仓,一旦市场风向反转,其所持仓盘仍能获得盈利,并归还银行贷款;若被赶出赌场,那潜在的损失就变成了实实在在的血本无归。因此不难理解11月中旬,大通曼哈顿银行向LTCM追加了1000万美元贷款。事实也证明,LTCM劫后重生,据98年12月24日《Wall Street Journal》报道,到1998年11月底LTCM开始盈利,高达4亿多美元。LTCM的惊险历程再次印证了财务学上的一个基本原理“Cash is the king”。

对冲基金的监管:势在必行,困难重重

LTCM巨额亏损引起的自由主义与干预主义最直接的争论就是对冲基金的监管问题。

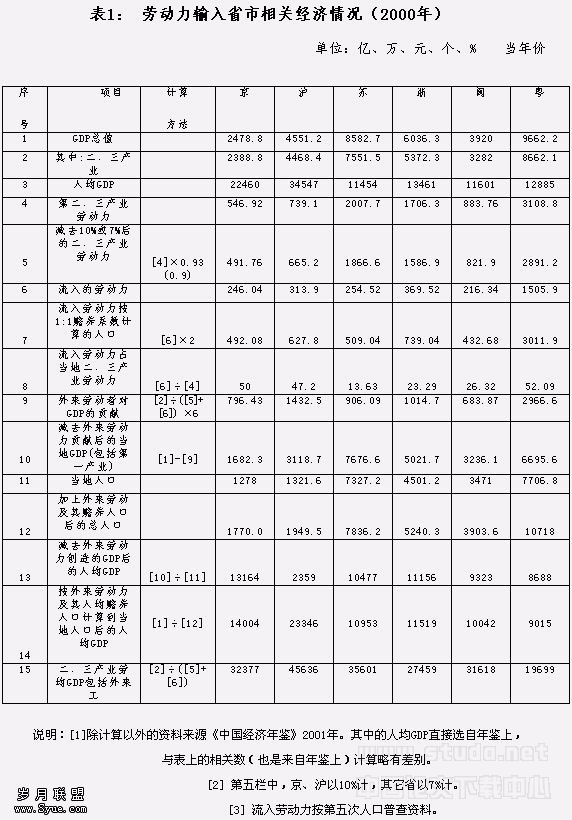

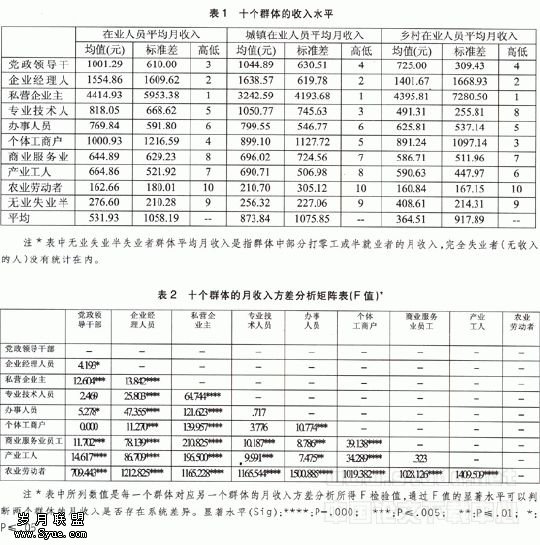

对冲基金的放任者们认为对冲基金提供了一种独特的投资方式,它作为金融市场上的投机者和套利者,起着承担风险和发现价格的作用,而且它的确能起到避免风险的作用,是其它投资方式不可替代的。根据Van Hedge咨询公司的统计资料,能给我们一个清晰的印象。表1说明对冲基金的收益率要高于共同基金,即对冲基金的回报较高。但如表2所示在标准普尔指数下跌的7个季度中,Van对冲基金指数的收益率比标准普尔指数和晨星共同基金指数的收益率要高,这说明相对标准普尔500股票组合和共同基金它的风险要小。

表 1

| Comparison of the Best and Worst Performing U.S. Hedge Funds and Mutual Funds1 Five Year Net Compound Annual Returns, 4Q93 to 3Q98 | ||

| Hedge Funds | Mutual Funds | |

| Top 10 Top 10% Top 25% Bottom 25% Bottom 10% Bottom 20 | 29.4% 25.4% 21.4% 2.2% -2.4% -3.0% | 25.7% 18.4% 15.9% 2.8% -0.6% -16.8% |

表 2

| Performance of Hedge Funds and Mutual Funds in Down S&P 500 Quarters_ 1Q88-3Q98 | ||||||||

| 1Q90 | 3Q90 | 2Q91 | 1Q92 | 1Q94 | 4Q94 | 3Q98 | Cumulative Return | |

| S&P 500 | -3.0% | -13.7% | -0.2% | -2.5% | -3.8% | -0.02% | -9.9% | -29.4% |

| Van U.S. Hedge Fund Index | 1.9% | -3.2% | 2.2% | 4.6% | -1.1% | -1.1% | -6.1% | -3.2% |

| Morningstar Average Equity Mutual Fund | -2.8% | -15.4% | -0.9% | -0.7% | -3.2% | -2.6% | -15.0% | -35.1% |

| Morningstar Average Taxable Bond Fund | -0.9% | 0.6% | 1.5% | -1.1% | -2.4% | -0.2% | 2.0% | -0.6% |

对冲基金放任者的第二个理由则是并非所有的对冲基金都使用像LTCM那样高的杠杆比率。如表3所示,只有15.6%的对冲基金使用高于2 比1的杠杆比率。

表 3

| Global Hedge Funds - Use of Leverage As of December 1997 | ||||

| Hedge Fund Style | Don’t Use Leverage | Use Leverage | ||

Aggressive Growth Distressed Securities Emerging Markets Fund of Funds Income Macro Market Neutral - Arbitrage Market Neutral - Securities Hedging Market Timing Opportunistic Several Strategies Short Selling Special Situations Value Total Sample | 35.0% 61.0% 36.1% 21.6% 35.4% 16.9% 18.2% 31.5% 32.1% 24.4% 45.1% 22.2% 19.9% 35.7% 30.1% | Low (<2.0:1) 58.4% 35.6% 56.6% 58.4% 51.2% 52.3% 22.7% 42.5% 35.8% 56.0% 52.9% 75.0% 73.0% 61.0% 54.3% | High (= >2.0:1) 6.6% 3.4% 7.3% 20.0% 13.4% 30.8% 59.1% 26.0% 32.1% 19.7% 2.0% 2.8% 7.1% 3.3% 15.6% | Total 65.0% 39.0% 63.9% 78.4% 64.6% 83.1% 81.8% 68.5% 67.9% 75.6% 54.9% 77.8% 80.1% 64.3% 69.9% |

但主张对冲基金监管的人士则认为对冲基金的交易策略过于复杂,管理者与投资者之间存在着信息不对称,只有加强监管才能保证投资者的安全。

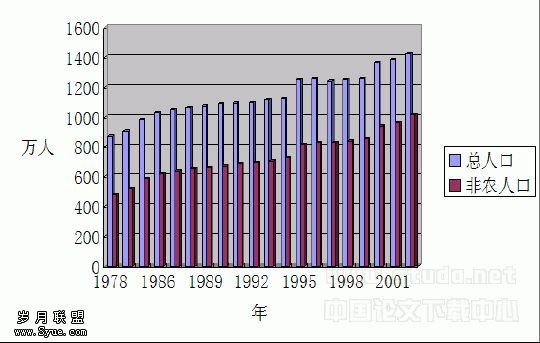

对对冲基金监管的必要性更体现在对冲基金的外部性上。一是对冲基金迅速,如表4所示,1997年底,全球共有5500家对冲基金,管理的资本达2950亿美元,对冲基金在市场上是一支足够强劲的力量,一旦它的投资发生错误,在清仓过程中将会影响基金以外的投资者的利益,对冲基金套现在10月份的日元升值中就起了相当重要的作用,而巴黎CAC指数1997年30%的波动都是由LTCM的操作引起的。而大型对冲基金向银行的借款更是加大了外部性,一旦对冲基金破产会损害银行存款人的利益。表5即为因LTCM巨额亏损而撇帐的银行及数量。格林斯潘曾经认为对对冲基金的监管可以由对冲基金的放贷者承担,但事实上LTCM的借款人连LTCM已经向别人借了多少钱不知道。银行与对冲基金存在着利益关系,因为提供金融衍生工具的收入已经成为银行利润的一个重要来源,而且银行能通过了解对冲基金的投资组合获得市场信息,意大利央行甚至都在LTCM中投资1亿美元,并向他贷款1亿美元。

表 4

HEDGE FUNDS: NO. OF FUNDS & DOLLARS UNDER MANAGEMENT 1988-97 | ||||||||||

| 1988 | 1989 | 1990 | 1991 | 1992 | 1993 | 1994 | 1995 | 1996 | 1997 | |

Global Hedge Fund Universe | ||||||||||

| No. of Funds | 1,373 | 1,648 | 1,977 | 2,373 | 2,848 | 3,417 | 4,100 | 4,700 | 5,100 | 5,500 |

| $Under Management (bn) | $42 | $58 | $67 | $94 | $120 | $172 | $189 | $217 | $261 | $295 |

表 5

| 银行名称 | 受影响程度 |

| 瑞士联合银行(UBS) 德国捷能银行(Dresder Bank) 瑞士信贷银行(Credit Suisse) 德国Hypo Vereinsbank(德国第二大银行) 瑞士Bank Bear 信托商业银行 | 撇帐6.85亿美元 撇帐1.44亿美元 作出5500万美元的减值 该基金欠银行超过1000万马克 该基金欠银行不多于300万瑞士法郎 该基金欠银行2320万美元 |

资料来源: 《香港日报》1998年9月25日《“长期资本”拖累欧银行》

在对冲基金的监管上,控制其杠杆比率是最好的一种办法。这就要求严格控制银行对对冲基金的信贷,因为对冲基金的资本毕竟有限,失去了杠杆的支持,就丧失了在金融市场兴风作浪的能力。而这也能保证政府所担保的存款机构不会分担对冲基金的风险,最大程度消除外部性。

通过公布对冲基金投资组合来进行监管,则存在着一些问题。金融衍生产品的复杂程度完全有可能超出投资者的理解能力;金融衍生产品采取“一对一”的交易方式,合约内容千差万别,统一的披露制度不能真正反映风险水平;更重要的是,投资组合的公布会产生示范作用,加大金融市场的波动,因此目前主要银行都加强了对贷款风险的衡量。

经济后面的:富人的利益

当联邦储备银行出面组织这次援助时,它似乎忘记了就在不久前还在指责香港特区政府入市干预。当东南亚金融危机爆发时,它还在鼓吹资本流动自由化,是什么使美国转变了方向?LTCM的亏损使美国意识到了自身金融体系的脆弱性,体会到了自身利益与资本流动的关系。在西方国家眼中,没有自由主义与干预主义之分,有的只是“资本流向世界,利润流向西方”,有的只是是否符合他们本国国家利益。

对冲基金是富人的基金,个人年收入最少也要大于20万美元,联储的援助是以一大批纳税人的收入来为一小批富人弥补损失。1992年到1993年间,对冲基金已出现过一次大的亏损,美国金融界和国会都有人要求当局加大监管力度。1994年民主党控制国会,曾提出“大宗交易报告制度”的提案,但美国三大对冲基金的管理者获悉后给共和党国会中期选举提供了巨额竞选经费,最终在中期选举中战胜民主党,这项旨在加强对对冲基金监管的提案也不了了之。因此对冲基金的监管绝对不仅仅是经济学意义上自由主义与干预主义之争。当监管会损害到那些富人的利益时,监管制度的建立和完善过程只能是一波三折。