谈税收法规与会计制度的关系协调模式

内容摘要:税收法规与制度是市场领域中既紧密相关又存在区别的两大工具, 它们共同服务并作用于市场经济。随着各项经济改革的不断深入,我国税收法规和会计制度之间的差异日益扩大,并带来一系列的负面影响。本文在分析了我国税收和会计相关性及国外税会关系模式对我国的启示的基础上,指出税收法规与会计制度的“过度"分离带来的负面影响,论述了我国“税会”关系模式的选择。

关键词:税收法规 会计制度 “税会”关系 协调

随着改革开放和我国社会主义市场经济体制的逐步建立,税收法规和会计制度的关系(税会关系)也由计划经济下的高度统一转变为按照各自的目标和方向不断进行改革调整。1993年的“两则、两制”出台意味着税法与财务会计制度的彻底分离,2001年起实施的《会计制度》中新增加的各项减值和损失准备计提,使税法与会计制度的差异开始扩大。《税收征管法》明确规定,在应税收入、计税成本费用时,如果会计制度与税法不一致的,应以税法为准。这样必然导致税收法规和会计制度的客观差异且带来了一系列的负面影响,如果两者关系“过度”分离,必然使税收和会计在一定程度上均不能很好地实现各自的目的和功能。

国外税会关系模式及启示

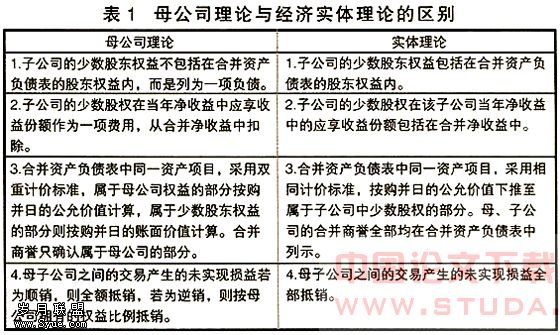

以宏观经济理论为基础建立的税会统一模式。如法、德等国家。主要强调政府对社会经济生活的干预,财务报表满足整个社会宏观经济发展的需要远比为投资者、债权人提供会计信息的需要重要。因此强调财务会计报告必须符合税法的要求。这种模式既有利于国家税收的实现,又有利于政府管理企业。会计准则通常由政府有关部门制定并强制执行,会计执业界几乎没有制定准则的余地。

以微观经济理论为基础建立的税会分离模式。如英、美等国。在资本市场高度发达、股权高度分散的美国,财务报表的编制,主要是为企业投资者服务。投资者要求按照公认会计准则编制财务报告、披露会计信息,这就要求会计要素的确认、计量、记录等遵循财务会计准则,纳税时再按照税法进行纳税调整。会计准则一般由公认的、独立的会计职业团体制定,会计处理方法的选择可以完全不受税收规定的限制。

近年来,这种过度分离“税会”关系模式导致了美国的一些大公司财务造假和欺诈案,并引起了全世界的关注。所有这些财务丑闻的共同特征是虚报盈利水平,人为推动股价泡沫,导致投资者利益损失和国家税收流失,并引发了全球经济界震荡的财务信用危机。其原因,正是由于过度分离的“税会”关系模式,削弱了税法对会计信息质量的保护和监督。

由此可见,税法对会计信息质量有着天然的制约、保护和监督的功能。一方面,应纳税所得额以会计信息为基础确定,税法对会计信息的“依赖性”毋庸置疑;另一方面,相对于会计制度而言,税收法规的权威性和强制性使其对会计信息质量的监督具有“刚性”。如果两者关系“过度”分离,必然使会计和税收在一定程度上均不能很好地实现各自的目的和功能。

税收法规与会计制度的“过度”分离带来的负面影响

从企业角度看,税会差异的扩大带来会计信息的复杂化,不仅加大了纳税人的成本,同时也增加了企业规避税收监管的可能性。企业会计人员进行会计核算与纳税申报时,会计核算应当依据会计准则和会计制度中的规定进行处理,而纳税申报时要依据税收法律、法规中规定的税收政策要求处理,由于存在大量的政策差异,对存在的差异进行调整成为一件难度较大的工作。与此同时,有的企业还利用税收制度与会计制度之间的差异偷逃税收,采取各种方式规避税收,减少纳税,导致会计失真现象蔓延、社会财务诚信危机、税收流失。

从税收机关的角度看,税会差异的扩大增加了征税人监管的难度,加大了征税的成本,使税收监管的专业化要求越来越高。纳税的计税依据确定和应纳税额计算,一般都要以会计核算为基础,当会计制度与税法之间存在大量的差异时,税收征管和稽查的首要任务是在海量的会计信息中鉴别其真实性。如果还采用过去的方法,偷逃税的查获率会大大降低。这不仅对税务人员的业务素质提出了更高的要求,也对税收征管和稽查的制度建设、管理的程序以及征税的方式方法都提出了新的要求。

我国税会关系模式的选择

会计制度与税收制度的目标差异无法消除。我国基本会计准则第十一条明确规定:会计信息应当符合国家宏观经济管理的要求,满足有关各方了解企业财务状况和经营成果的需要,满足企业内部加强经营管理的需要。而税法的基本目标是保障财政收入,在市场经济条件下还有调节经济、维护公平等目标。税法遵循的有利原则,要求税法的制定和实施有利于及时足额取得财政收入,有利于税收征管,有利于发挥经济杠杆作用,两者是两个不同的体系。

实现税会协调的措施

目前在我国会计制度和税收制度都亟待完善的情况下,应该积极地协调税会差异,恰当地处理会计制度与税收制度的关系,把握好适度分离的“度”,把差异控制在一个合理的、可操作的范围。尤其是现阶段,我国银行信贷依然是企业融资的主体,我国的资本市场只能勉强称为“有效的资本市场”;我国会计制度的建设还远未完成,规范和监督功能尚无法发挥;企业会计信息质量关系到国家税收、银行信贷、债权人等各个层面的合法利益。税收维护社会公平的作用进一步凸显,能否发挥税收法规对会计信息质量的保护和监督作用至关重要。实现两者协调的具体措施如下:

同时改革与完善税收与会计制度。对会计制度而言,要加快会计制度与会计准则趋同并轨的步伐,缩小“会会差异”,要使会计在客观真实地反映市场行为主体活动的前提下,在收入确认和纳税扣除方面尽量减少差异项目,真正体现会计对税收的基础作用。就税收制度而言,即制定税收法规应尽可能地减少对市场行为主体的扭曲作用。当然,税收法规的制定仍应以努力保持税收收入的稳定入库为前提。

对“税会差异”进行协调要从国情出发。目前应加快对“税会差异”的协调步伐,财政与税务部门就要积极沟通、主动协调,从而克服“刚性差异”;有关政策出台要注意统筹兼顾与步伐调整,一方面,税法要主动与会计制度协调,向会计制度迫近。另一方面,会计制度也要主动与税法协调,向税法迫近。如,应强调基本会计准则中与税法要求一致的内容,要尽量缩小行为主体对会计方法的选择范围等。

加紧建立健全我国资本市场的运行机制。目前,公允价值已被越来越多的国家会计准则所采用,国际会计准则也将其作为一个重要的计量属性运用在各项准则中。我国之所以没有采用公允价值是因为我国公允价值的资本市场运行机制还没有完全建立健全,广大会计人员运用公允价值还存在一定的困难。而公允价值又恰恰是影响我国会计准则与税收制度协调性问题之一。针对这个情况,我们必须加紧建立健全我国资本市场的运行机制,加强会计人员专业培训,提高会计人员素质,为我国更快、更好地与国际会计准则接轨创造条件。

注意各项改革措施之间的协调。实现税会协调我们必须做到各项改革措施之间的相互协调。在制定会计制度、会计准则、税收制度及其他相关经济制度时,应有计划、有目的地开展有关课题的研究,并广泛吸收社会各方面力量(包括会计、财政税收、证券的专家、学者等)参与,集思广义,深入实际,调查研究、反复论证,使制定的这些制度、准则都有充分的理论依据和现实基础,从而确保这些制度、准则更加、合理、可行。

:

1.邓力平,邓永勤.市场经济下的税收法规与会计制度:差异与协调.税务研究,2004

2.李心源,戴德明.税收与会计关系模式的选择与税收监管.税务研究,2004