基于多元统计分析的上市公司财务危机预警模型的研究

摘要:随着我国市场体制改革的深化和资本市场的快速,发生财务危机乃至破产的情形越来越多,因此有效的预防财务危机的出现是一个重要的研究课题。文章采用了实证分析的方法,利于我国上市公司的数据资料,使用SPSS13.0统计分析软件、基于多元统计分析方法,对选择的27个财务指标进行的降维,并根据回归分析方法构建模型,对财务危机状况进行预测分析。

关键词:财务危机;上市公司;多元统计分析;危机预警模型

一、 财务危机的概念

财务危机又称财务困境、财务失败。从严格意义上讲,严重的财务危机就是财务失败或破产。尽管财务危机的定性描述较为容易达成一致,但财务危机的定量界定有着更多的操作和研究意义。上市公司财务危机的定义不同会直接影响到收集的样本以及影响之后的研究结果。

本研究认为,由于我国现有制度还不健全,会计数据的信息有效性不足,所以本文比较倾向于将财务危机定义为一个企业的现金流不足以支付企业到期的债务。 从这个角度将陷入财务危机的企业可能是亏损企业也可能是盈利企业,企业在资本快速扩张的时候往往容易忽视潜在的财务风险。

二、 财务危机预警模型的实证研究

1. 样本的选择。进行选样过程中,抽样方法的选择往往对实证研究的结果也有一定的影响。一般学者选择的抽样方法主要有两种:一是随机抽样;二是Beaver(1965)首创的对应样本法,这两种方法的实证研究结果没有统计上的显著差异,且多数学者第二种方法构建样本,故本研究亦过去研究的经验决定采用1∶2的配对样本法。

本文以上海和深圳的证券交易所的上市公司为研究对象,以其2001年、2002年、2003年的财务数据为分析依据。先选取30家被ST的上市公司作为危机企业的一组样本,并按照行业分类标准进行编号分类。再对危机企业样本的每一个企业,按照行业相同、业务范围或资产规模相同或相近的原则在上述非危机企业之外的企业中选取60家配对的企业,作为一组非危机企业的样本。

样本数据来源于股票市场研究(CSMAR)数据库和中国上市公司资料库。主要运用统计分析软件SPSS13.0和Excel 2000来进行数据处理和建立预警模型。

2. 财务指标的选择。财务指标的选择是财务危机预警研究中一项极其重要的环节,它严重的影响财务危机预警模型的设计及预警的性能。对企业来说,预警指标选择的好,财务危机预警模型就能真正起到预知危机并采取措施防范危机的作用;指标选的不好,则财务危机预警就形同虚设,起不到防范于未然的作用。

为了客观的描述上市公司的财务状况,本文参考了国内外在以往财务危机预警研究中所采用的财务指标并结合我国的财务管理的实际,选取27个指标作为研究中使用的初始指标,并依其特性分成五组。

(1)盈利能力指标:资产净利润率(X1)、成本费用利润率(X2)、总资产报酬率(X3)、净资产报酬率(X4)、每股净利润(X5)、销售净利润率(X6)、主营业务利润率(X7)。

(2)营运能力指标:应收账款周转率(X8)、存货周转率(X9)、总资产周转率(X10)、流动资产周转率(X11)。

(3)偿债能力指标:流动比率(X12)、资产负债率(X13)、流动负债对总负债比率(X14)、速动比率(X15)、负债股权比率(X16)、利息保障倍数(X17)。

(4)发展能力指标:每股收益增长率(X18)、主营业务收入增长率(X19)、净资产增长率(X20)、固定资产总额(X21)、总资产增长率(X22)、留成利润比率(X23)。

(5)现金流量指标:销售现金比率(X24)、净收益营运指数(X25)、现金负债比率(X26)、每股营业现金流量(X27)。

财务指标选择基本任务是如何从初选的指标中找出那些最有效的财务指标作为模型的解释变量。一方面在财务危机预警研究中如果选用的指标不合适就会直接影响预警模型的效果;另一反面,根据统计模型识别理论,在样本数不是很多的情况下,用很多的变量进行模型的设计,无论从的复杂程度还是模型的性能来看都不合适。因为过多的指标可能存在多重共线性问题,从而降低模型的预测能力。因此研究如何通过科学合理地理论和实证分析把变量有效的进行压缩筛选以便更有效的设计模型是一项重要的研究。

在以往的财务危机预警的研究中,财务指标的选择缺乏理论根据,Altman(1968)等学者使用常规财务指标作为预测模型的变量,Boritz(1999)区分出65个之多的财务指标,但是自Z模型(1968)发明后,还未出现更好的使用财务指标于预测模型的。针对在财务危机预警中财务指标选择的无序性,本文采用统计分析方法中显著性检验方法(T检验)对财务指标进行初次筛选。

利用收集的样本数据资料对危机企业被ST前一年的数据进行显著性检验的结果如表1所示。

从T检验的结果可以看出来,在危机发生的前一年有11个财务指标通过了显著性检验(以0.05为显著性水平),即X1、X2、X4、X12、X13、X15、X17、X19、X22、X23、X27。因此我们以这11个指标作为第一次筛选的入选变量,以引入预警模型。

(1)对财务指标的观测值进行标准化处理。因为不同的财务指标变量有不同的量纲,而通过∑来求主成分总是优先考虑方差大的变量,有时会造成很不合理的结果,为了消除由于量纲的不同而带来的一些不合理的影响,将对收集的原始数据进行标准化处理,使其平均为零,方差取1。

(2)利用标准化的数据指标间相关系数矩阵R。

(3)按其相关矩阵计算求解相关系数矩阵的特征值和特征向量、贡献率及累积贡献率。

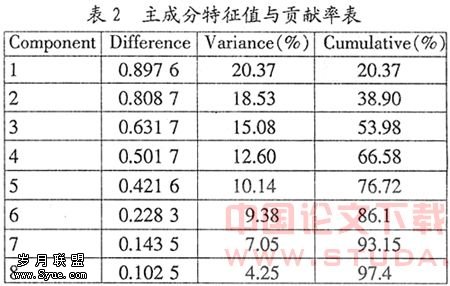

4.财务危机预警模型的建立。对90家上市公司的样本分别计算上述11个指标的值。然后利用SPSS软件将样本原始数据进行标准化处理,再计算主成分的特征值和贡献率。本文按特征值由大到小排序选取前八个成分,如表2。

从表2中可以看出,前六个主成分对总体变量的累积贡献率为86.1%,按照86.1%的累积贡献率取得六个主成分便基本上可以反应原来11个指标所包含的全部信息。为了对这六个主成分因子进行解释,本文使用正交旋转法中最大方差法进行转换建立因子载荷矩阵,如表3。通过旋转后各因子在各指标上的负荷量呈明显的两极分化趋势,一边趋近1,一边趋近0。根据因子载荷矩阵说明各因子在各个变量上的负载,即影响程度。在主成分分析中,一般认为绝对值大于0.3的负荷就是显著的。我们把计算结果中负荷值大于0.3的变量界定为与主成分显著相关的变量。第一个主成分Z1中,X1和X4的因子载荷量远大于其他因子的载荷量,Z1主要包含了前三个盈利指标的信息,反应了公司的盈利情况,说明公司的盈利能力是一个重要的指标。说明持有资产的持续报酬率越高,企业发生财务危机的可能性就越小。同理Z2主要由资产负债比指标解释,故其表示的是企业的偿债能力。主成分Z3中的支配变量为总资产增长率,因此主成分Z3可以解释为成长因子。

在建立模型前,需要先对财务指标变量分配进行常态性检验,以W统计量进行常态性检验,其检定常态假设之准则为:若W

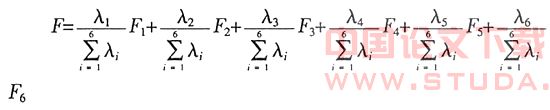

根据表2的数据可得:F=0.236 6F1+0.215 2F2+0.175 1F3+0.146 3F4+0.117 8F5+0.108 9F6。

将样本中财务危机发生前两年的数据带入上式,得到ST和非ST公司的平均F值分别为0.128和0.404,如果取其平均数0.266为模型判别的临界值。若F值小于0.266则说明公司为财务危机公司,否则为财务安全公司。若F值等于0.266则说明公司的财务状况不够乐观,为了谨慎起见也将其归入财务危机公司。

对模型进行拟合优度检验,其模拟适合度检定之P值为0.02,小于显著水准0.05,表示整体估计的样本方程很好的拟合了样本观测。利用模型对2003年进行财务危机预测,将30家危机企业(ST)的样本代入模式中以计算F值,再分界点为0.5时,只有五家判断失误,精度达到了83.3%。

三、 研究局限

1. 数据的局限。本文的研究对象是上市公司,而上市公司公开的财务数据存在不同程度的虚假或操纵等行为,财务数据的真实可靠性值得注意。再者我国证券市场的较短,因此,样本的代表性受到一定程度的限制。

2. 财务指标的局限。本文由于资料有限,在预警指标的选择上未能考虑非财务指标,因为财务指标以外的一些因素也影响危机预警模型的效果。

3.研究范围的限制。本文的研究对象是上市公司,而由于上市公司存在行业规模的差别,不同的公司财务状况也有着不同的特点,财务指标的选择及模型的建立只能体现普遍性。

:

1.郭复初著.公司高级财务.上海上海立信出版社,2001.

2.薛薇著.统计分析与SPSS的应用.北京:人民大学出版社,2002.

3.高惠璇.应用多元统计分析.北京:北京大学出版社,2004.

4.张晓峰,周丕娟.论企业财务危机管理.当代财经,2002,(7).

5.李桂芝.企业财务危机预警系统的构建.商业,2006年4下半月刊.