信息不对称条件下的风险投融资安排

内容摘要:本文通过建立模型对债券、普通股以及优先股三种不同融资工具差异的分析,来探讨不同融资工具在风险投资过程中对风险资本家与风险家行为产生的影响,得出结论认为普通股与优先股的结合能够有效地解决信息不对称情况下的投机行为。

关键词:信息不对称 融资工具 风险投资

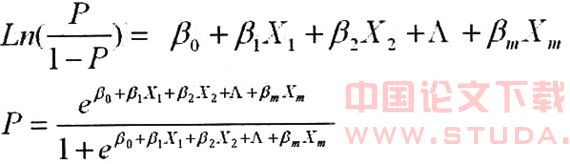

作为一种新型投融资方式的风险投资,其最突出的特点是伴随着高投资风险的高额投资回报。但风险投资过程中存在的信息不对称与不确定性,必然导致作为风险投资主体双方的风险资本家和风险企业家为了各自利益最大化而做出的损害对方利益的投机行为。所以,本文拟通过对各种常用融资工具(债券、普通股和优先股)的选择研究,来寻找信息不对称条件下降低或回避道德风险的合理融资工具。

模型的建立

(一)模型的基本假设

假设1:所有的风险资本家和风险企业家都是风险中性的;

假设2:一个完整的风险投资阶段分为四个阶段,即t0、t1、t2、t3,各风险投资主体都期望在t3阶段来实现他们的收益最大化;

假设3:风险投资项目收益可以出现三种情况的结果:高收益、中等收益和低收益,分别简称为L、M、H。究竟出现何种结果是未知的,但各种结果出现的概率是可知的,分别用PL、PM、PH(PL+PM+PH=1)来表示;

假设4:整个风险投资市场是完全竞争市场,每个风险资本家都能在初始阶段t0拥有一定数量的风险资本。图1为风险投资的四阶段模型。

t0 t1 t2 t3

0--------•-------•--------•

R1(H) R3(H)

0--------•-------•--------•

R1(M) R3(M)

0--------•-------•--------•

R1(L) R3(L)

图1状态S的概率为 p(s), ∑S=L, M, HP(S)=1

(二)针对模型的分析

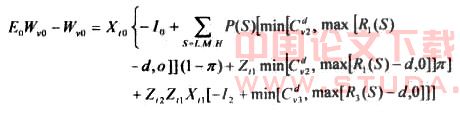

一无所有的风险企业家在获得了风险资本家的初始数量为Io资本注入后,其中一部分(f)用来购买固定资产(fIo);另一部分用来作为企业流动资金和日常支出(e)。

如果用R1(S)代表风险企业在第t1阶段的支出,那么,这种支出结果就有三种情况出现:R1(H)>fIo+e;R1(M)=fIo+e;fIo现在,风险资本家为了减少因逆向选择问题而产生的道德风险,必然要对风险企业实施监控,并对项目进一步注资I2=k+fIo-[R1(S)-e-Ce1-Cv2](Ce1代表风险企业家的报酬;Cv2代表风险资本家的报酬),并在t2阶段形成了k+fIo数量的风险企业资本,以及一定数量的e支出。

值得注意的是,如果风险资本家把注资数量限定为Io+K,那么要想他进一步注资的前提必须满足R1(S)-e-Ce1-Cv2]>fIo这一条件,并且也不允许风险企业家寻找新的投资伙伴,以防止风险资本家的利益受损。

风险投资不同融资工具比较分析

(一)一般债券融资

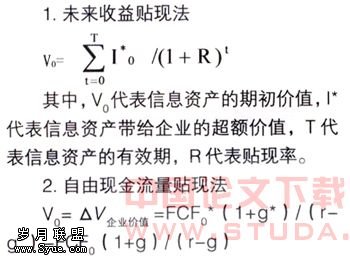

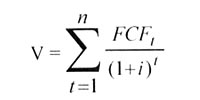

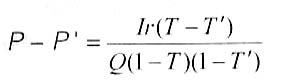

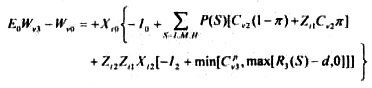

风险企业通过一般债券工具方式融资时,风险资本家向风险企业家提供数量为Io的风险资本,风险企业家不违约时,风险资本可以在t2阶段获得固定收益Cv2。在信息对称的情况下,风险资本家可以通过一定的合约来约束风险企业家并获得风险企业全部财产的权利,这就使得一般债券融资时风险资本家能够得到比其它融资工具更好的保障;而在信息不对称的情况下,风险企业家可能会通过投机行为来获得风险企业的财产,但风险资本家可以通过动用赎回权力来降低损失;如果风险企业家履行承诺经营好风险企业并获得风险资本家的后续注资I2,这时风险资本家可以在t3阶段获得全部支付,其投资回报价值就为:

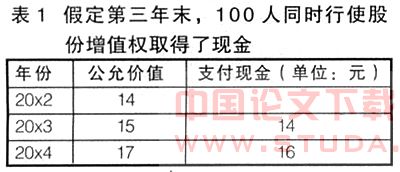

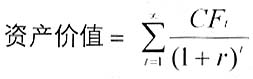

(二)优先股融资

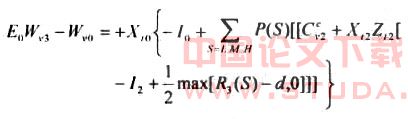

优先股在一定程度上与债务相似,区别就是这种融资形式无赎回权。假设风险资本家在开始阶段投入Io,在不违约的情况下,可以在t2阶段获得固定收益Cv2;由于信息不对称而发生违约时,风险资本家虽然无法赎回投资,但风险企业家在没有优先满足风险资本家偿债权时,也无法获得任何支付,这样,风险企业家就不会像在债务融资时那样产生投机行为,克制了风险企业家的短期行为,这样风险投资最终的投资回报价值为:

(三)普通股融资

风险企业利用普通股作为融资工具时,风险资本家投入初始资金Io,并获得与投入资金相当的股份。当风险企业经营状况良好时,风险资本家可以分享成长的收益,这样风险资本家就会进一步注资I2,扶持风险企业成长。但是,风险资本家也必然面临风险企业经营不善时的套牢问题。对于风险企业家,由于普通股会降低其获得的相对投资报酬而且会稀释他的控制权,所以有可能会使风险企业家产生投机行为,从而降低风险资本家的投资报酬。最终的投资回报价值为:

研究结论

我们知道,在信息对称的前提下,对于用一般债券作为融资工具时,风险资本家有固定的利息收入,并且有赎回权作保证,偿债权靠前,风险相对较小,因而用一般债券作为融资工具对风险资本家来说是最优选择。但在信息不对称的情况下,由于风险企业家的投机行为可能导致一般债券所具备的赎回权条款失效,而在没有赎回权的条件下,风险资本家要么继续投资以保证风险企业能够生存;要么任由风险企业破产清算,什么也得不到。尤其在信息严重不对称的情况下,赎回权可能对于风险资本家来说,变得一钱不值。这样用一般债券作为融资工具非最优选择。而对于用优先股和普通股作为融资工具时,虽可充分享受风险企业成长所带来的投资增值,但偿债权靠后,风险较高。更何况,在以普通股权融资前提下,由于风险企业家只能拥有风险企业部分股权而导致他减少经营管理风险企业的努力并寻求其他更多的非货币利益,从而严重影响以普通股权作为融资工具的可行性。因此为兼顾投资的安全性和收益性,风险投资公司可以在他们之间进行组合形成混合式投资工具—可转换证券,以避免因风险企业前景不确定和信息不对称时所产生的双重道德风险。