从加息看中小企业融资的变化

内容摘要:在我国,利率管制是中小融资难的重要原因。本文从央行2004年首次提高利率为前提,分析了提高利率对中小企业融资的影响,认为提高利率不仅提高了银行的贷款主动性,而且由于利息成本的加大,迫使银行增加贷款的数量和质量。从而根据风险收益一致性原则,在减少对低赢利性贷款的同时,增加对中小企业的融资。

关键词:中小企业 抑制 信贷配给

中小企业融资困难原因分析

从已有的可知,中小企业融资困难的原因有很多,本文就不再一一列举,在此笔者仅仅从利率方面来考虑融资困难的原因。

间接融资过程中的所有制歧视现象。这主要从信贷、利率等方面体现出来。首先,从信贷上看,由我国国有金融体制所决定的信贷配给制度过度向国有大中型企业倾斜,而在国民过程中地位日益重要的中小企业却得不到应有的信贷支持。从信贷资金分配结构上来看,金融机构对中小企业的贷款,基本上限于流动资金贷款,中小企业对技术改造资金的需要难以得到满足。其次,在利率政策上,中小企业往往不能得到像国有企业那样的优惠利率,在实行利率浮动时,对中小企业的浮动幅度也往往比国有企业高,加大了中小企业的筹资成本。

金融抑制和信贷配给现象。在发展家建设初期,各国政府大多对金融活动实行苛刻的管制,通过提供成本低廉的长期金融资源来积聚有限的国内资源,来扩大投资和加速化进程,促进发展中国家外向型经济的发展。投资的边际收益率,对信贷资金的需求总是很旺盛,同时由于存款利率也受到限制,因此信贷资金的供给萎缩,结果是金融市场上出现资金供不应求的现象,惟一的办法就是实行信贷配给。特别是在国家银行体系下,政府的意志往往是银行信贷资金投向的决定因素。

我国的金融抑制大致从资金供给、资金价格、资金流动三个方面影响企业的融资能力。利率是资金供求的价格,利率管理制加大了中小企业的融资缺口。由于发展中国家都存在较高的通货膨胀,所以硬性规定只能是名义利率的上限,这必然导致资金的需求严重大于资金的供给,金融机构因此只能以“配给”的方式授信,并进行资金投机等。在这种情况下,能够获得贷款的大多是受国家政策扶持的国有企业,在中国正是这种情况。

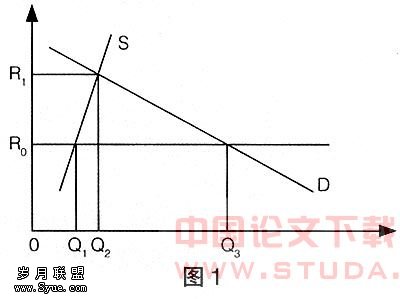

在图1中,纵坐标表示利率水平;横坐标表示信贷资本供给量;D表示企业对借贷资本的需求;S表示金融机构对企业信贷的供给曲线;R0表示政府管制下的利率水平;在利率水平R1上,信贷资金的供求达到均衡,此时企业的信贷需求为OQ,但由于利率管制,在人为压低的利率R0上,金融机构愿意提供的信贷资金减少为OQ1,而企业的资金需求上升为OQ2,中间存在着巨大的资金缺口Q1Q2。在利率非市场化条件下,R1高于R0这部分风险溢价不能实现,银行就没有向企业贷款的积极性。这一点在英、美等实行利率市场化的国家则不同,这些国家对中小企业的贷款利率平均比正常利率高出2%-3%,而且其利率可视具体风险状况最高可以比正常利率高出8%。就这一点来说,银行的贷款利率也应该上浮。基于以上原因,对中小企业而言,即使企业愿意并且能够承担较高的融资利率,银行也不愿意贷款给它们。

加息对中小企业融资的影响

关于提高利率的效果,一部分学者已经做了大量的研究。加尔比斯(Vicente Galbis)认为要想发挥金融中介的作用,提高资源配置的效率,就必须要提高利率来消除金融抑制。卡普(B.K.Kapur)和马西森(D.J.Mathieson)也认为发展中国家应当提高利率来发展经济。他们主要是从提高利率能够优化资源配置这个角度考虑的,侧面也隐含了应当加大对中小企业的融资力度。中国人民银行在2004年10月29日起把金融机构存贷款的基准利率同时提高0.27个百分点,贷款利率原则上不再设定上限且允许人民币存款利率下浮,而且贷款利率下浮限仍为基准利率的0.9倍。央行加息这一举动有助于缓解中小企业融资困难,这可以从以下几个方面说明。

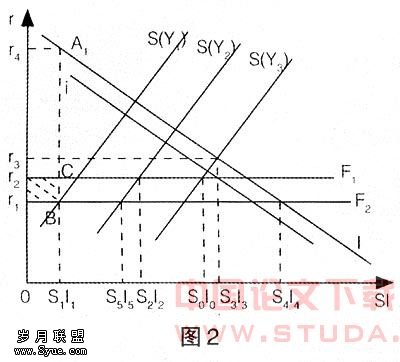

图中横轴表示利率,I为社会投资曲线,S(Y1)代表国民收入为Y1时的社会储蓄曲线,S(Y2)、S(Y3)类推。为了分析的简便,假定储蓄全部转化为投资,且中小企业通过外部的融资的可能性非常小,所以满足金融抑制的前提条件。图2中,F2为金融抑制线,当金融当局人为将利率限制在均衡利率以下的R1,这时形成了很大的资金缺口(I4-I1),如果政府当局限制存款利率,不限制贷款利率,则贷款利率将升至r4,这时金融体系获得不合理的高额利润——R1BAr4部分,如果限制存款利率同时限制贷款利率,必然会导致信贷配给,限制了中小企业融资,导致投资效率低下和腐败滋生。现在假定政府放松金融抑制,将实际利率提高到r2,金融抑制线变为F1,利率上升使一部分低效益的投资项目成为亏损项目,即R1BCr2成为亏损项目,将退出投资领域,这样会提高社会的投资效益,使增长率提高到Y2。一些效益差的企业,特别是国有企业就会因为高的利率而减少贷款,这时中小企业就可以得到更多的银行资金支持。

存贷款利率区间的进一步浮动有利于中小企业获得贷款。与大企业相比,首先中小企业的信息不对称问题更为严重,同时由于中小企业一般不能公开上市交易,因而也就没有权威性的信用评级机构对其进行信用评级。其次很多中小企业没有师事务所提供的审计意见,即使有,银行也会怀疑意见的可靠性,大多数银行还会对申请企业的财务报表进行重审。这样,如果银行要向中小企业贷款,只有加大人力资源的投入,以便提高信息收集和分析的质量,这就加大了银行的贷款成本。但是我国中央银行对贷款规定了基准贷款利率,且仅能在较小范围内上浮或下浮,银行在风险最小化原则之下,就尽量少给中小企业贷款。但是,扩大存贷款利率浮动区间可以使银行根据风险受益原则在较高的利率水平上增加对中小企业的贷款。提高利率后,银行存款增加的同时贷款减少,笔者认为,如果银行要保证利润最大化就必须增加贷款的数量,因为只有这样才可能弥补存款利率增加所增加的利息支出。

中小企业融资难是世界各国共同面临的问题,但是原因却不尽相同。在发达国家主的原因是中小企业的信用级别太低;但是在我国,除了存在同发达国家类似的原因外,还存在利率压制的原因。此次央行提高利率并扩大利率浮动区间使银行在贷款过程中有了一定的自主权,银行可以根据不同的风险采取不同的贷款定价,并在一定程度上减少了“关系户”贷款的数量,从而缓解了中小企业融资难的现状。

:

1.周业安.金融抑制对我国企业融资能力影响的实证分析[J].经济研究,1999

2.张杰.民营经济的融资困境与融资次序[J].经济研究,2000