从要约收购案例析保护中小投资者权益的法律完善

摘要:本文在借鉴西方成熟市场的法制基础上,通过分析我国发生的强制性要约收购案例,对如何进一步保护中小投资者权益的制度安排提出建议。

关键词:强制要约收购;权益;规制;效率

要约收购是指并购通过向目标公司的管理当局和股东发出购买该公司股份的书面意见(要约收购报告),并按照依法公告的收购条件、收购价格、收购期限以及规定事项,收购目标公司股份的收购方式。要约收购按是否受强制规范为标志,又具体分为自愿要约和强制要约两类,前者是指收购方自主发出要约,按自己的意愿决定收购股票数量的多少,而强制要约是指收购方持股比例达到法定数额时,法律强制其向目标公司同类股份的全体股东发出公开收购要约。

2003年6月份以来,我国资本市场相继发生了两起典型的强制要约收购案例,引起市场广泛关注。南钢联合于6月12日对南钢股份(600282)的240万社会法人股和14400万流通股,分别按3.81元/股和5.86元/股的价格发出了收购要约。四川迪康产业控股集团股份有限公司要约收购成商集团(600828)股份。要约期间为2003年8月4日至2003年9月2日,要约价格确定为:社会法人股每股2.31元,流通股每股7.04元;要约股份比例社会法人股占9.47%,流通股占25.15%。通过对这两起极具代表性案例的分析,从法律制度上就如何进一步保护中小投资者权益可以得出许多思考。

一、强制要约收购的法源及国际比较

“强制要约收购”制度始于20世纪60年代的英国。其立法理由主要有两个:一是当股份公司由于股份转让导致控制权的转换时,可能会导致该公司的经营者和经营策略的改变,这对小股东是不利的。因此,应给予他们退出的机会;二是大股东所持有的股份具有对公司的控制价值(当一定数量的股份达到了对公司的控制时,这些处于控制地位的股份就具有一般的股份所不具有的价值,即控制价值),并不应只属于持有该股份的大股东,而是属于公司的全体股东,因此收购者为获得公司的控制权而付出的溢价应归公司的全体股东平均享有。

西方主要国家从20世纪60年代后期开始,陆续修改或制定了一批有关公司收购的法律和制度,例如:英国于1968年由自治组织收购与合并委员会(the Panel on Takeovers and Mergers)颁布《城市收购与合并守则》(The City Code on Takeovers and Mergers,简称《城市守则》);美国国会于1968年通过对《1934年证券交易法》的修正案,即《威廉姆斯法》(Williams Act);加拿大安大略省1980年的证券法(OSA);澳大利亚1980年的公司股份买卖法;荷兰1970年的《有关兼并行为的规则》;德国在1979年由股票交易专家委员会发布了自律性的公司收购的公司收购指南;法国在1978年对整个收购法规体系做了全面修改;欧盟在1990年发布关于公司收购的第13号指令,以协调成员国对公司收购的规制;日本于1971年对证券交易法进行了修改,增加了公开收购要约的条文。考察这些国家的公司收购立法,我们可以发现一个主要的共同之处,即他们都是围绕着如何进一步保障公司股东特别是中小股东的利益这一主题来进行的。如将信息披露义务人由证券发行人扩大到公司收购者或潜在者,干涉具体的证券交易行为以保证投资者有充足的时间作出信息充分的明智判断和决策,通过严格的信息披露制度遏制内幕交易、市场操纵和欺诈行为等。

二、我国关于“强制要约收购”的制度及其对中小投资者利益的保护

诚实信用原则是我国一系列关于收购立法的法理依据。诚实信用是我国民法的一项基本原则,也是我国法律的一种漏洞补充方法,它调整的是当事人之间的利益关系和当事人与社会之间的利益关系。这项原则充分体现了对中小股东的尊重与保护,也在各项立法中得到了很好的贯彻。目前我国涉及要约收购的法律、法规主要有《公司法》、《证券法》、《上市公司收购管理办法》(以下简称《办法》)和《关于要约收购涉及的被收购公司股票上市交易条件有关问题的通知》(以下简称《通知》)。这些法律、法规重点从以下方面对强制要约收购进行规制。

1. 信息披露制度。《证券法》及《办法》规定,收购人持有、控制一个上市公司的股份达到该公司已发行股份的30%时,应当在该事实发生的次日向证监会报送上市公司收购报告书,同时抄报上市公司所在地的中国证监会派出机构,抄送证券交易所,通知被收购公司,并作出公告。未按照本办法的规定履行报告、公告义务的,收购人不得继续增持股份或者增加控制。《办法》第25条规定,以要约收购方式进行上市公司收购的,收购人应当向中国证监会报送要约收购报告书,同时抄报上市公司所在地的中国证监会派出机构,抄送证券交易所,通知被收购公司,并对要约收购报告书摘要作出提示性公告。此外,被收购公司也要履行信息披露义务。《办法》第31条规定,被收购公司董事会应当为公司聘请独立财务顾问等专业机构,分析被收购公司的财务状况,就收购要约条件是否公平合理、收购可能对公司产生的影响等事宜提出专业意见,并予以公告。

2. 要约收购期间的强制规定。为了避免收购对股东产生压力,保证给股东一定的时间来考虑收购者的要约条件,并作出明智的选择,以免使其成为受对方剥夺的对象,我国法律对于公司收购者要约规定的收购最短期间做了强行限制,以使受要约人有充分的时间考虑是否接受要约。这在《证券法》及《办法》中都有相同的规定,收购要约的有效期不得少于30日,不得超过60日;在收购要约有效期限内,收购人不得撤回其收购要约。

3.目标公司股东的承诺撤回权。按照合同的一般原则,承诺一经到达受要约人,合同即告成立,承诺人不得随意撤回承诺,否则构成违约。但在公司收购中,为了给股东充分的时间考虑要约条件,我国立法赋予了股东承诺撤回权,即在收购要约期内,收购人付款之前,目标公司股东有随时撤回出售股份承诺的权利。如《办法》第41条规定,预受要约的股东有权在要约期满前撤回预受,证券登记结算机构应当根据预受要约股东的申请解除对预受要约股票的临时保管。

三、存在的问题及政策建议

尽管在法律设计上,我国立法者已充分考虑到了对中小投资者权益的保护,但结合我国的具体情况及两起要约案例,我们发现现有的制度安排还存在不少问题:

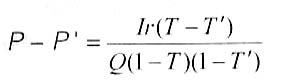

1. 收购价格的规定不尽合理。从《办法》第34条规定可知收购价格并没有考虑到发出提示性公告后股票的波动。虽然第25条规定,证券交易所可以根据证券市场管理的需要,作出被收购公司挂牌交易股票暂停交易的决定。第44条规定,收购人作出提示性公告后至收购要约期满前,不得采取要约收购以外的形式和超出要约的条件买卖被收购公司的股票。但这并不排除收购者在公告后,以其他途径在二级市场上买卖股票,从而影响投资者的行为选择。南钢股份的“零预受”就充分体现了这一缺陷。因此,在限制收购价格时,应对暂停交易予以明确,以便中小股东能在不受干扰的情况下权衡得失。

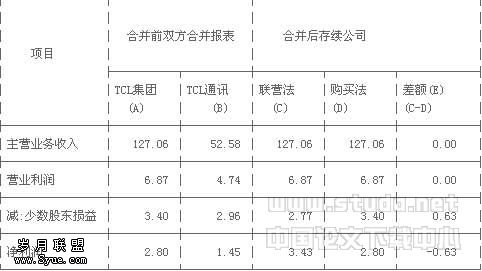

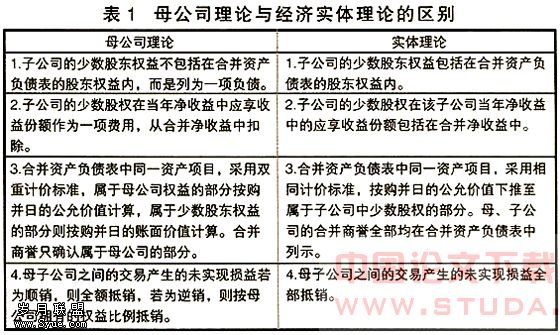

2. 股权分裂的现象、分类标购事实,将使中小股东的利益受到一定程度的伤害。《上市公司收购管理办法》中对于非流通股也同时采取要约收购,这就忽视了流通股与非流通股之间的差别。上市公司股权分割和结构性缺陷是资本市场的典型特征。在同一个上市公司内存在着流通股和非流通股,且“同股、同权但不同价”。股权分割决定了收购方和公众股东的利益取向及投资行为的中国特色,它成为了影响要约收购操作模式的关键。成商集团的“退市危机”,表明我国目前的“强制性要约收购”制度安排效率不高,且无助于保护中小投资者的利益,因此有必要改进。建议修订证券法时,在考虑前瞻性的同时,能兼顾我国市场流通股与非流通股并存的现实,能考虑到如何促进控制权市场的培育,进一步明确收购人、控股股东及上市公司的诚信义务,对收购主体进行规范等。

虽然我们并不能因此得出结论,认为这种要约并购有失公允,但该种并购导致的股权结构和激励机制却令人担忧,大股东控制权与现金流收益权的极端不对称可能造成大股东对中小股东的盘剥和对上市公司价值的破坏。当前政策的着眼点之一正是要通过提高监管效率等措施约束上市公司大股东滥用控制权的行为空间。

1.徐国栋.民法基本原则解释.中国政法大学出版社,1992.

2.梁慧星.民法解释学.中国政法大学出版社,1995.

3.张舫著.公司收购法律制度研究.法律出版社,1998.

4.许德平,吴云松.论上市公司要约收购中对股东利益的保护.,2000,(2).

5.王化成,陈晋平.上市公司收购的信息披露——披露、监管思路和制度缺陷.管理世界,2002,(11).