财务杠杆系数与财务风险

内容摘要:本文主要研究负债的财务杠杆作用,根据EBIT与I的关系,主要采用数学方法,建立函数,利用函数求导,对财务杠杆理论作进一步分析,揭示财务杠杆系数与财务风险的关系。

关键词:财务杠杆 财务杠杆系数 财务风险 函数分析

对财务杠杆理论的质疑

杠杆理论是指由于固定的费用的存在而导致的,当某一财务变量以较小幅度变动时,另一相关变量会以较大的幅度变动。

财务杠杆是指支付固定性资金成本的筹资方式对增加所有者的作用。财务杠杆作用的大小通常用财务杠杆系数(DFL)来表示,通过DFL大小来反映财务风险大小。DFL是指税后利润变动率相当于变动前息税前利润变动率的倍数。对于股份公司,DFL指普通股每股利润变动百分比与变动前息税前利润变动百分比的倍数。财务风险指由于利用财务杠杆,而使企业可能丧失偿债能力,最终导致企业破产的风险,或者使得股东收益发生较大变动。从财务风险的定义可以看出,财务风险表现为由于企业利用了负债,EBIT的变动对税后利润波动所带来的风险。

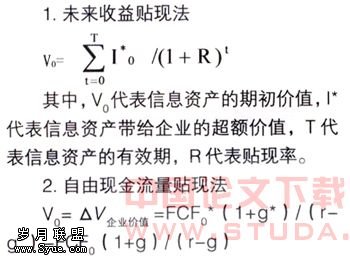

根据财务杠杆系数定义可知:

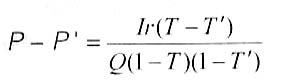

DFL=(1a)或DFL=(1b)(1)

说明: EAT:税后利润额;ΔEAT:税后利润变动额;在企业亏损时,EBIT

DFL=(2)

为分析方便,假定企业不存在优先股及其他固定性资金成本,在本文的讨论中,只考虑负债经营所引起企业的财务风险。

一般性的财务管理教材都得到以下的几个结论:

由DFL定义可知,DFL是指EBIT变动额对每股普通股变动额的影响程度。当EBIT增加(减少),将会引起EPS成倍的增加(减少),若DFL=2,EBIT增加(减少)1%,将会引起EPS增加(减少)2%。

DFL大小与EBIT和I存在着密切联系。随着EBIT增加,DFL不断减小,财务风险在减小。随着I增加,DFL也不断增加,财务风险在增大。只要影响EBIT的因素,在财务杠杆理论中对DFL以及财务风险都有一定的影响。

财务杠杆系数大小与财务风险大小之间存在着密切的关系,财务杠杆系数越大,财务风险也就越大,反之也成立。

只有在企业赢利的情况下即EAT>0,上述结论才是成立的。一般的教科书中并没有对企业亏损状态下,对财务杠杆作用以及财务风险进行探讨。根据财务杠杆系数定义可知,只要企业存在固定性资金成本,不管是否赢利,财务杠杆作用存在。只有当不存在固定性资金成本,即不利用负债,此时财务杠杆系数为1,此时不存在财务杠杆及财务风险。

财务杠杆系数的理论分析

下文通过建立DFL函数,对财务杠杆系数进行分析。

DFL=

从公式中可以看出,DFL为EBIT的函数,其中I是固定的,I为常数,对DFL进行求导,利用函数特性来判断DFL和EBIT之间的内在联系。

DFL'=

从公式中可以看出分母大于零,而分子小于零。

∴DFL’<0,DFL是一个关于EBIT的单调递减函数

利用函数性质对DFL分析,根据EBIT与I大小关系,分以下几种情况进行讨论:

(一)当EBIT>I时

根据财务杠杆系数简化公式,可以看出影响DFL的相关因素。DFL是关于EBIT单调递减函数,随着EBIT增加而DFL逐渐减小。财务杠杆作用的大小通过财务杠杆系数来反映,根据财务杠杆系数大小来判断财务风险大小。随着EBIT增加,财务杠杆系数在减小,从而使财务风险也在减小。

根据公式可知:当EBIT>I时,DFL∈(1,+∞),随着EBIT数值不断增大,DFL数值在不断减小。当EBIT趋向于I+ ,DFL接近于+∞,此时企业所面临的财务风险最大,当DFL接近于1,此时财务风险最小。根据DFL数值大小,可以推断财务风险大小,当DFL越大时,财务风险也就越大,当DFL数值越小,财务风险也就越小。

判断财务风险的大小,根据函数性质可知,随着EBIT不断增大,EBIT变动所引起EPS或EAT变动幅度在逐渐减小,财务风险在不断减小。对于DFL的理解,可以从学中边际概念进行理解。DFL反映的是EBIT的变动幅度对税后利润变动幅度的影响程度,EBIT不可能无限制的增加。根据实际情况,在一定生产技术条件下,EBIT不可能达到+∞,DFL不可能为1,由生产极限性,投入所引起的产出并不能无限增加,要想降低企业的财务风险不能只从EBIT方面进行考虑,财务风险减小的途径不能仅靠增加EBIT,可以从改变企业资金的目标结构方面进行考虑。

根据一般经验分析:DFL∈(1,2)称为财务杠杆安全空间;当DFL>2时,称为高风险财务杠杆区间;当DFL<1,称为低风险财务杠杆区间。DFL与财务风险存在着内在联系,财务杠杆系数并不是越大越好,也不是越小越好。DFL的大小主要取决于企业具体的生产经营状况和其潜力。

当EBIT>I,随着EBIT增加,将会引起EAT或EPS增加,DFL在减小,财务杠杆作用在减弱,财务风险在减小。在这一阶段,充分利用企业的财务杠杆作用,将会给企业带来更大的收益。

(二)当0

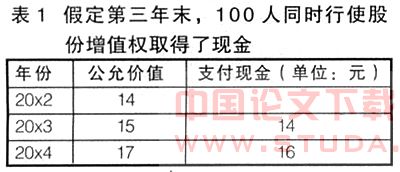

例1:某企业总资产1000万,所有者权益为600万,负债为400万,利率为10%,当年投资收益率为3%。经过可知,EBIT为30万,而I为40万,EBIT不足以支付I,EAT为-10万,企业为了支付I,需用企业所有者权益来支付,将会导致企业所有者权益减少,企业所有者权益为590万。假设企业不采用负债经营,企业投资收益为18万,扣除企业所得税,企业的净收益为12.06万。此时企业的所有者权益为612.06万,企业利用了财务杠杆作用,导致所有者权益减少了22.06万。

与上述企业资本结构保持一致,假定EBIT为35万,而I为40万,EBIT不足以支付I,此时EAT为-5万。由DFL公式可知

DFL1=-3DFL2=-7

由于企业利用了财务杠杆作用,导致了企业所有者权益的大幅度下降,给企业带来了一系列的财务风险。在此阶段,随着EBIT不断增大,DFL在不断减小,但是财务杠杆作用在增强,财务风险却在增大。

(三)当-F

例2:例题1中条件不变,假设由于企业亏损,亏损为10万,企业要支付利息40万,企业亏损导致所有者权益减少,企业所有者权益为550万。假设企业没有采用负债经营,按同一比例计算可知,企业亏损为6万,此时所有者权益为594万。企业采用了负债经营,导致企业所有者权益减少更多。

假定此时企业亏损5万,此时EAT=-45万,根据DFL公式可知:

DFL1=0.2DFL2=0.11

利用财务杠杆给企业带来了财务损失和财务风险,在此阶段,随着EBIT增加,DFL在不断减小,财务杠杆作用在减弱,财务风险也在不断减小。与第一阶段相比,虽然变化特性一致,但从函数图形上可以看出函数凸凹性不同,故此阶段与第一阶段相比也存在不同的特性。

(四)当EBIT<-F时

在这一阶段,随着生产的增加,亏损将会有较大增加。当不生产时,亏损额为F,其中F为固定资产总额,如果进行生产,亏损额将会大于F。此时企业将会不生产,不存在研究财务杠杆系数问题。由于企业不生产,不存在EBIT变动对EBT的影响,此时DFL为零,但由于企业利用负债,企业仍然存在一定的财务风险。

本部分四种情况讨论了企业利用财务杠杆给企业带来的影响。在不同的阶段,财务杠杆系数、财务杠杆收益和财务风险的关系是不同的,对企业的影响是不同的。

财务杠杆的利弊分析及结论

财务杠杆本身就是一把“双刃剑”,企业在利用财务杠杆时应当慎重。

根据上文对财务杠杆系数的分析,得到如下结论:

当EBIT>I时,负债经营使企业得到财务杠杆效益,提高股东收益。在特定时间内,I是固定的,当EBIT增加时,每一元息税前利润所负担的债务利息就会相应降低,给所有者带来额外收益。从DFL公式中看出,影响DFL作用大小的因素有EBIT和I,要想发挥企业的财务杠杆作用,必须增加EBIT,这也说明了在企业运营过程中,生产经营是最重要的。生产经营是企业运行的基础,资本运营为生产经营服务。

企业利用负债进行经营,当企业严重亏损时,可以减少企业投资者的风险。通过财务杠杆作用把企业的风险转嫁给债权人,当企业赢利时,多余的收益不会被债权人享有,可以增加所有者权益。同时利用负债可以减少货币损失,当通货膨胀时,利用举债扩大再生产比自我积累资本更有利,债务人将货币贬值的风险转嫁到债权人身上,减少了由于通货膨胀造成的损失。

降低综合资金成本。根据通常的经验,债务资金成本较低,企业借入资金,不论赢利或者亏损,只需税前支付固定利息,且利用负债可以借助于税收挡板效应,使企业少交税。债务资金成本一般低于权益资本成本,从而有利于降低综合资金成本,同时也能优化企业资本结构。

根据分析可知,企业是否利用负债取决于对未来前景的预测。当企业有较好的前景时,可以充分利用财务杠杆作用,来增加企业的所有者权益;当决策者对未来的发展前景有悲观的估计,企业应减少利用负债,降低企业风险。

财务杠杆系数与财务风险之间并不存着必然联系,并不像一般教材中所表述的那样,财务杠杆系数越大(小),财务杠杆作用越强(弱),财务风险也就越大(小)。根据以上的分析可知,在不同的阶段,财务杠杆系数、财务杠杆作用与财务风险,呈现出不同的关系。

:

1.范抒,赵忠华.财务杠杆原理及效应分析.商业研究,2003(6)

2.崔毅.经营杠杆与财务杠杆原理及应用前提条件分析.华南理工大学学报,2001(12)