企业集团如何走出财务控制盲区

内容摘要:本文从分析一家集团的绩效现状入手,展现身处财务困境集团的主要忧患;接着以此案例为导向,寻找集团公司在财务控制上的诸多盲区及成因;最后,在对企业集团财务控制重新认识的基础上,探索出我国企业集团走出财务控制盲区的有效途径。

关键词:集团忧患 财务控制盲区 新途径

案例企业的基本情况

集团概况:甲企业集团(以下简称集团)是一家大型国有企业、上市公司,现账面资产300亿元。在上世纪90年代合并浪潮中,根据当地政府的意愿,实行所谓低成本扩张策略,盲目兼并组建而成。下辖16个子公司,设有生产、营销、财务等职能部门及若干个事业部,但未做结构的统一规划。财务机构合并后,董事会和集团公司均有财会处室,存在机构重叠、职责不清、控制不力等现象。

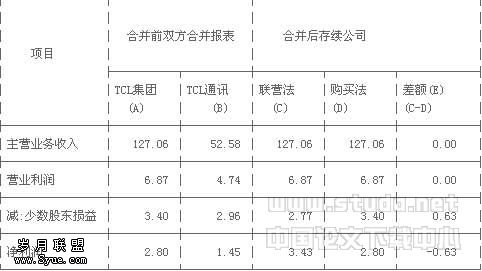

集团绩效状况表现为:

集团原主业突出,1996年集团公司成立时,所并入的子公司与原企业相关性差或毫无关系。加上受同类产品市场不景气和低成本扩张负面作用的双重影响,生产经营状况一般。集团治理结构尚未建立,经理权力过大,政府干预强烈,未能以价值最大化进行决策,子公司间矛盾激化,员工怨声载道。到2005年底真正盈利的子公司不到6家。更让人忧心如焚的是,盲目投资,负债猛增,负债显然已失去了财务杠杆作用;一些子公司负债率增至60%,并且出现因不能及时归还而受到起诉的现象,财务状况危急。一些主要领导因问题而锒铛入狱,且有数人受牵连受到党纪处分,但有的仍处于关键工作岗位。这折射出该集团在内部控制尤其是财务控制方面存在较大漏洞,在资产安全性控制上问题相当突出,客观上给经济犯罪和资产流失留有可乘之机。集团成立后,下级仍各自为政,原有的产品及经营模式未改,虽有两三家在种类上进行了调整,但未通过总公司进行的投资论证,因而形成“效益差、投资大、无回报”的恶性循环,成立集团公司的初衷——实现协同互补、规模效应和内部低成本优势成为泡影。

该案例折射出目前我国较为普遍的一个现象:诸多企业在当时合并热潮中豪情壮志,经过十年征战,现已身陷财务绝境。为了追其根源,抓其要害,笔者从目前我国集团在财务控制上普遍存在的几个盲区谈起。

我国企业集团财务控制的盲区

(一)产权错位、主体不明,产权结构单一

首先,企业集团最本质的联系在于公司间的产权关系,但上述案例中,集团组建却起因于政府组建企业集团一时热衷,因此原来国有企业产权关系不清晰的弊病带进集团;再加上政策干预、越俎代庖,由政府提出联合的模式,造成集团主体不明、产权不清,集团对子公司的控股、持股比例等产权关系在许多细节上都是模糊的。

其次,股权结构单一,呈现一股独大。上述案例企业集团的16个分公司中,有15个为国家股,国有股高达93.75%。而此现象在我国绝非偶然,据原国家体改委对其负责的30个企业试点集团进行的1994-1997年度问卷调查的结果,国家股与国有法人股合计占90%以上;另据对2001年第一季度末深沪两市1100家上市公司股权结构的统计分析,前五位大股东的股权集中系数CR5的平均值为59%,高出美国一倍多,比最高的德国也高出17%。在所有统计的上市公司中,前五位大股东的股权集中度系数分布在50%~80%。所以,一股独大,尤其国有股一股独大,成为上市公司的普遍现象。企业集团尚未从优化整体筹资结构的角度统酬股权与债权的最佳比例。

(二)集团规范化治理结构尚未建立,产权监控不到位

形式上建立了股东大会、董事会、经理与监事会,但对相互制约职能缺乏认识:董事会只定原则,但不负责具体运作,由经理全权处理,造成经理权力过大,董事会失控;董事会成员与经理班子成员相互兼职,起不到制衡作用;监事会受控于董事长、总经理,难于履行职责,成为一种摆设。

(三)政策缺乏一体性,集团公司战略管理失控

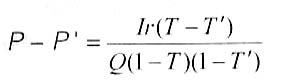

未建立起贯通母子公司的全过程财务监控机制。造成子公司无偿使用集团资产,获利不上缴;集团承担子公司的债务却无法调剂子公司富余资金的局面;关键性会计要素的控制机制未启用:集团债务负担过重,仅借款利息每年多达数千万元,财务杠杆失效;资本性支出约束差,集团创建至今投资总额已达数亿,但基本上无相应回报;未能从整体的战略高度统一安排投资及融资活动,下属各自为政,追求局部最优而损害集团的整体利益,出现了投资效益下降、举债规模失控等现象。

根据威尔森委托代理理论,在集团内,出资人所有权与企业法人财产权出现了分离,出资者将公司的日常管理委托给管理者。由于出资者的根本动机是要实现其资本保值增值目标;管理者追求个人目标效用最大化,追求个人目标效用最大化。二者的差异产生了代理成本,从而影响了企业的效率。化解此矛盾的方法有二:一是强化成本控制,其有效的方法便是西方财务控制的第三阶段主体内容——加强集团的内部控制;二是以行为、系统理论为基础的激励机制的运用。

企业集团走出财务控制盲区的对策

为此,企业集团要走出财务控制盲区,可遵循以下途径:

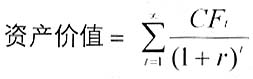

(一)优化集团企业财务治理结构的层次

首先,出资者财务治理是指出资通过重大事项最终财务决定、收益分配等行为来参与监督,保证其出资的保值与增值;其次,在两权分离条件下,经营者财务关系主要是指来自于出资者和经营者之间,以及经营者和各内部层次的管理者之间的代理关系;最后,财务经理财务,则指出资者的目标都实现于经营者的财务决策、实施与协调,而财务的决策与协调又必须通过财务经理的具体操作来实现。

(二)建立企业集团统一的财务制度

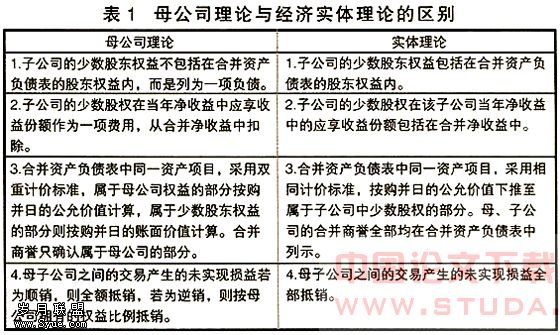

从内容上看,企业集团的财务制度包括:制度、会计政策以及财务管理制度。企业集团应根据所属企业的实际情况和经营特点,制定统一的、可操作性强的财务制度,规范子公司重大财务决策的审批程序和账务处理程序,实现有效控制。其次,强化子公司财务报表以及集团公司合并报表的管理,为了提高其真实性和可比性,集团财务总部还必须采用恰当的会计政策,并同时要求子公司与其采用的会计政策保持一致性。

(三)实施财务人员的委派制度

针对集团管理的特点,最行之有效的方法是依据产权关系,委派财务总监。财务总监委派制是在“两权分离”情况下,所有者通过委派财务总监,代表其履行对经营者的监督权,以加强所有权监督,维护其利益的一种监督制度。但委派制下存在定期轮换不同地区的成员企业委派人员及异地从业的问题,易导致管理控制行为的短期化,为此一是选派人员时严格把关,二是实施总监人员的累计积效管理机制。

(四)监督与激励

企业集团实质上是一种团队协作行为,但委托代理模式往往不能行之有效,弊端一是产生了“搭便车”的行为,原因在于集团收益来源于共同的努力,但个人的贡献却不能精确计量,久之削弱了团队成员积极性。弊端二在于管理者存在机会行为,原因在于企业是出资者、债权人、经理和工人等利益相关者缔结的一组长期合约的集合。但因为不确定性和交易费用的存在,必然导致剩余控制权(即合约中未能明确规定的部分)存在,而此权力多多为管理者控制,产生机会行径。克服以上两种弊端,可以通过监督机制来监督和限制其他成员的行为;但更重要的是通过激励方式,赋予管理者一部分所有权及剩余索取权,使机会行会不再有用武之地。而且将监督与激励互为补充,最终提高集团的运行效率。

:

1.席酉民.企业集团治理[M].机械出版社,2002

2.丁春贵.财务总监委派制:政府行为还是企业行为?[J].林业财务与会计,2000(11)